L’economia europea sta uscendo con molta fatica dalla stagnazione, ma le misure straordinarie adottate dalla Bce iniziano a mostrare alcuni segnali positivi. Ci vorrà tempo per capire se saranno sufficienti, ma gli ultimi dati della Banca d’Italia indicano che l’obiettivo di rimettere in circolazione il denaro può essere raggiunto.

Cos’è il “Quantitative Easing” e come funziona

Il Quantitative Easing, il programma straordinario di acquisti della Bce di titoli di debito pubblico o di obbligazioni emesse da agenzie situate nell’area dell’euro o istituzioni europee (Public Sector Purchase Programme o Pspp), ha compiuto da poco un anno. L’immissione di liquidità nel sistema finanziario è stata avviata per dare impulso alla crescita economica e combattere il rischio incombente di deflazione, riportando il tasso di inflazione vicino al target di medio periodo del 2%.

Il programma iniziale prevedeva che potessero essere acquistati 60 miliardi di euro al mese di obbligazioni, di cui 16 destinati a istituzioni sovranazionali e 44 per l’acquisto sul mercato secondario di titoli di Stato e di agenzie nazionali, con una maturità residua compresa tra i 2 e i 30 anni. La cifra è ripartita in misura proporzionale alla sottoscrizione del capitale della Bce, che per l’Italia è il 17,5% dell’Eurozona. L’80% degli acquisti è effettuato dalle Banche centrali nazionali, che ne sopportano anche il rischio in caso di default del debito sovrano. Con diversi interventi successivi, di cui l’ultimo (per ora) del 10 marzo scorso, il programma è stato modificato in vari punti: la scadenza, inizialmente prevista per settembre 2016, è stata prorogata fino al ripristino del target di inflazione; il tasso di deposito overnight è divenuto negativo per scoraggiare le banche a detenere liquidità; il volume mensile degli interventi è stato aumentato a 80 miliardi; la possibilità di acquisto è stata estesa alle obbligazioni di alcune agenzie nazionali (da luglio), delle amministrazioni locali e ora anche a primarie imprese private.

I pochi effetti (finora) delle politiche di Draghi

Le speranze che gli effetti del QE potessero rivitalizzare le asfittiche economie del Vecchio continente per il momento si sono rivelate vane, anche se è lecito chiedersi cosa sarebbe accaduto senza l’iniezione di liquidità da parte della Bce. Le finanze pubbliche sicuramente si sono avvantaggiate dal calo dei tassi di interesse, in particolar modo l’Italia e quei Paesi in cui il debito pubblico è particolarmente elevato. Per motivi diversi, invece, sia il tasso di cambio che l’inflazione non hanno tratto benefici da quando sono iniziate le operazioni di riacquisto. Con l’avvio del programma della Bce, i titoli di stato – non molto appetibili visti i bassi tassi di interesse – hanno iniziato a passare di mano.

Cosa sta cambiando per l’Italia

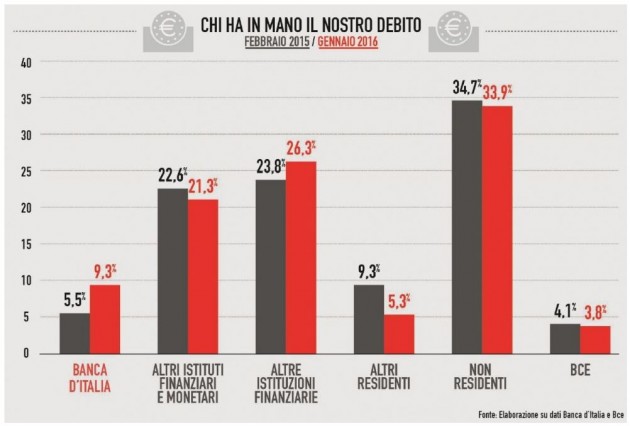

Da febbraio 2015 (prima dell’avvio del Quantitative Easing) a gennaio 2016 i titoli italiani in circolazione sono passati da 1.828 a 1.843 miliardi di euro, con un aumento di 27 miliardi di quelli a medio lungo termine (Cct, Btp, eccetera) e una riduzione di 12 miliardi dei Bot. Nel frattempo l’Eurosistema ha acquistato sul mercato secondario 87,7 miliardi di euro di titoli italiani. La parte di competenza della Banca d’Italia ammonta a quasi 80 miliardi di euro, di cui 70 utilizzati per rilevare titoli di Stato e circa 10 miliardi sono andati in acquisto di obbligazioni di Cassa Depositi e Prestiti e da luglio 2015 anche di Ferrovie dello stato, Terna, Enel e Snam. A gennaio 2016 la Banca d’Italia è arrivata a detenere 172 miliardi di euro di titoli di Stato, il 9,3% del totale (a febbraio 2015 era il 5,5%). Altri 70 miliardi di titoli italiani sono nel portafoglio della Bce (3,8%), il cui bilancio al 31 dicembre 2015 fa registrare 63,5 miliardi di titoli (con durata residua di 3,4 anni), quello che rimane degli oltre 100 miliardi acquistati nell’ambito del Securities Markets Programme (Smp), attuato nell’estate del 2011 per tentare di raffreddare lo spread.

La fuga dei privati: si spera negli investimenti

Nel contempo, si è leggermente ridotta la quota di titoli di Stato posseduta dagli istituti di credito (dal 22,6% di febbraio al 21,3%), è aumentata quella delle altre istituzioni finanziarie, che includono anche i fondi di investimento (dal 23,8% al 26,3%) ed è diminuita quella degli investitori stranieri (dal 34,7% al 33,9). Una vera e propria fuga dal debito pubblico si è avuta, invece per gli investitori privati, che non hanno rinnovato l’acquisto o hanno venduto titoli di Stato per 72 miliardi di euro (dal 9,3% al 5,3%), di cui quasi 50 nel solo mese di dicembre 2015.

Se famiglie e imprese reimpiegassero in consumi e investimenti questa considerevole massa di liquidità, l’economia reale potrebbe trarne giovamento. Al momento non è chiaro cosa ne abbiano fatto, come pure sarebbe interessante conoscere in che misura si è modificato il portafoglio dei titoli di debito pubblico detenuti dai singoli istituti di credito. Si dovranno attendere i prossimi mesi per avere un quadro più preciso e capire se la politica monetaria della Bce riuscirà a tirare fuori dalle secche le economie dell’eurozona.

da Il Fatto Quotidiano del 20 aprile 2016

Articolo Precedente

Banche, i conti in tasca ad Atlante. Chi investe nel fondo salva istituti che promette ai soci rendimenti del 6%

Articolo Successivo

Franco Debenedetti, l’invettiva contro l’Iri. Lo Stato in economia? Male assoluto