Sorgenia, De Benedetti con 1,7 miliardi di debiti si affida a banche e politica

Il boom delle energie rinnovabili e il successivo crollo della domanda hanno trasformato gli investimenti in perdite. Ma con le pressioni sul governo Letta arrivano i sussidi dal ministero dello Sviluppo

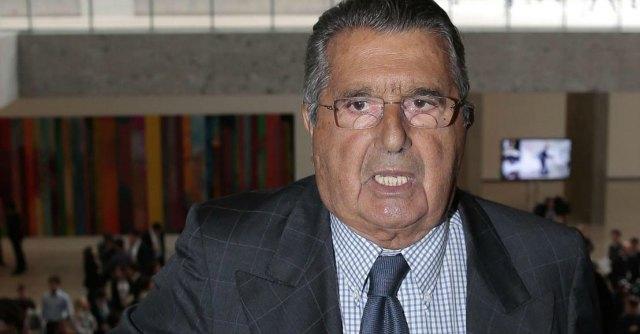

Galeotta fu la privatizzazione delle Genco. E chissà cosa sarebbe successo se invece di aggiudicarsi una fetta della più piccola, Carlo De Benedetti fosse entrato come voleva anche nelle sorelle maggiori. Da sola la ex Interpower, in cui l’editore di Repubblica puntò 145 milioni nel 2002 per possederne il 39 per cento in scia al decreto Bersani approvato dal governo D’Alema (Enrico Letta all’Industria), sta mettendo a dura prova i piani energetici di famiglia. Da una parte incombe l’inchiesta per disastro colposo sulla centrale di Vado Ligure della partecipata Tirreno Power, la ex Interpower. Dall’altra ci sono 1,7 miliardi di debiti di Sorgenia da mesi oggetto di trattativa con le banche (Mps, Intesa, Unicredit e Mediobanca in testa) alle quali viene chiesto un riscadenziamento, uno stralcio e una boccata d’ossigeno da 100 milioni di garanzie. La partita più urgente è quella dei debiti della Tirreno: i revisori si rifiutano di certificare i bilanci. Il totale qui supera 800 milioni con tasso all’1,5% ripartiti tra Unicredit, Bnp, Credit Agricole, Bbva, Intesa, Mediobanca, Mps eCassaDepositiconquote tra 80 e 115 milioni.

La parabola industriale di Sorgenia si può riassumere in un decennio di sforzi per un posto al sole nell’energia, conquistato al momento sbagliato. La società dei De Benedetti ha investito molto, forse troppo. Dal 2000 a oggi ha speso oltre 2 miliardi per diventare una piccola Enel: 4 nuove centrali a gas e il 39% di Tirreno Power. Per una piena indipendenza nella produzione elettrica e anche nel gas, con un maxi contratto Eni per il metano libico. Un simile equipaggiamento nei primi anni duemila sarebbe stato una miniera d’oro. Peccato che la controllata di Cir ci sia arrivata a fine decennio, quando dai soldi facili si è passati ai conti in rosso. Il crollo dei consumi ha falcidiato i volumi mentre gli alti prezzi del gas e la concorrenza di solare ed eolico tagliano i margini mettendo a riposo le centrali a gas. Per Sorgenia ha già significato mezzo miliardo di svalutazioni e un rosso di 434,3 milioni nei 9 mesi del 2013 (incluso l’azzeramento del valore della quota Tirreno).

Sfortuna, ma non solo. Costruire quattro centrali da 400 milioni è stato un grosso rischio. L’ultima, quella di Aprilia, riautorizzata ad aprile 2008 da un governo Prodi già sfiduciato, iniziò i lavori nel tardo 2009. Ossia a crisi conclamata e con l’Italia piena di impianti. Energia Concorrente, associazione di categoria fondata da Sorgenia, chiama spesso “sconsiderati” gli incentivi alle rinnovabili, ma la società ha partecipato alla festa con centinaia di MegaWatt. Fonti della società replicano che il problema non riguarda solo Sorgenia ma l’intero settore termoelettrico, che ha investito quando tutti gli scenari prevedevano domanda in crescita esponenziale. La società non critica le rinnovabili ma il loro sviluppo caotico. Ora Sorgenia capeggia, con Enel, un gruppo di imprese che fa lobby sul governo per il capacity payment, un sussidio salva-conti pagato dalle bollette: un primo tentativo già nel 2012 con una norma inserita nel dl 83/12 dal Pdl. Oggi un nuovo emendamento dei relatori in Senato alla legge di Stabilità, corretto dal Nuovo Centro Destra, che mette il sussidio a carico delle fonti verdi. La norma, ribattezzata “ammazza-rinnovabili” – 500 milioni di cui un centinaio per Sorgenia – provoca una rivolta tra gli ambientalisti. Anche i ministri Zanonato e Orlando la criticano. Il 4 dicembre rappresentanti di Enel e Sorgenia incontrano il presidente della commissione Bilancio della Camera Francesco Boccia (Pd) per chiedere di mantenere l’emendamento. Lunedì notte il compromesso: salta l’ammazza-rinnovabili e il sussidio lo deciderà il ministero dello Sviluppo su proposta dell’Autorità. Resta il nodo copertura: i consumatori sono i maggiori indiziati.

Intanto arrivano altri conti da pagare. A Tirreno Power, riferiscono i revisori in calce al bilancio 2012, manca “evidenza del supporto da parte degli azionisti (i francesi di Gdf al 50% prima di Cir che è al 39%, ndr) per assicurare la continuità aziendale”. Gli stessi amministratori avevano ammesso che i primi risultati del 2013 non lasciavano presagire nulla di buono sul rispetto dei covenants, poi sforati, con il rischio di una richiesta di rientro dalle banche, aggiungendo che, “in ogni caso i flussi finanziari generati attualmente dalla società […] non consentono la restituzione del finanziamento in un’unica soluzione alla prevista scadenza del 30 giugno 2014”. Da allora la trattativa col pool capitanato da Unicredit non ha fatto grandi passi in avanti. Meno urgente, ma più rilevante, l’intesa con i creditori per la partita da 1,7 miliardi (metà scadono nel biennio) che vede maggiormente esposta Mps nel doppio ruolo di creditore e socio di Sorgenia. Un primo round è per oggi, con la presentazione del piano del nuovo ad, Andrea Mangoni. Qualcuno ipotizza per Sorgenia anche il salvataggio di sistema con i francesi di Edison-Edf in prima linea. In cambio, avrebbero dal governo Letta l’avallo a comprare asset italiani della tedesca E.On. Con i francesi l’ingegnere vanta storiche relazioni cordiali come riferiva la stessa Repubblica il 13 novembre 2002 evidenziando il ruolo degli ottimi rapporti tra De Benedetti e Gérard Méstrallet di Gdf nella riuscita dell’operazione Interpower.

da il Fatto Quotidiano del 18 dicembre 2013