Mutui casa 2014: ecco da dove ripartire

Il mercato immobiliare resta fermo non solo per mancanza di liquidità delle banche, ma forse anche perché i prezzi delle case continuano a rimanere alti rispetto alle disponibilità di chi vorrebbe acquistarle. Sono necessari altri interventi oltre quelli attraverso la Cassa depositi e prestiti. Di Raffaele Lungarella e Francesco Vella (Lavoce.info, 6 aprile 2014)

La Cdp a sostegno dell’edilizia residenziale

Con il decreto legge 102/2013 (legge di conversione 124/2013) la Cassa depositi e prestiti è stata autorizzata a fornire alle banche il capitale necessario per concedere mutui ai cittadini che vogliono acquistare o ristrutturare una casa e ad acquistare obbligazioni bancarie garantite da portafogli di mutui ipotecari su immobili residenziali, oppure titoli emessi con operazioni di cartolarizzazione relative sempre a mutui garantiti da ipoteca su immobili residenziali. L’obiettivo è quello di fornire liquidità alle banche per contribuire a far ripartire il mercato immobiliare.

La Cdp finora ha deliberato di destinare 2 miliardi di euro alla costituzione di un “Plafond casa” per garantire capitale alle banche e 3 per la sottoscrizione di obbligazioni garantite e titoli derivanti da cartolarizzazione. Con i criteri di calcolo proposti dall’Ance, l’associazione dei costruttori, se tutti i 5 miliardi di euro messi a disposizione della Cdp fossero utilizzati, si potrebbe alimentare un giro d’affari di 8 miliardi euro. (1)

Un plafond in cerca di case

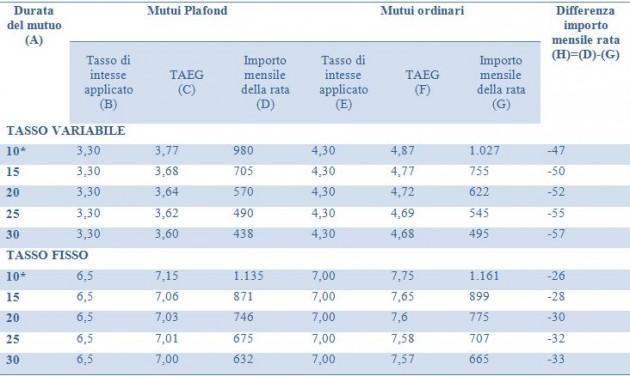

Il ricorso delle banche al Plafond casa è regolamentato da un protocollo Cdp-Abi. (2) Il costo del finanziamento è dato dall’Euribor o dall’Irs (rispettivamente per mutui a tassi variabili e fissi), più un margine – variabile nel tempo – crescente con la sua durata del finanziamento e decrescente con la robustezza patrimoniale della banca (misurata con il Tier1). Il costo complessivo dovrà comunque essere inferiore a quello di mercato. Le condizioni di concessione dei mutui vengono stabilite nella negoziazione tra le parti, ma il protocollo prevede comunque che le famiglie debbano beneficare del vantaggio ottenuto dalle banche attraverso il ricorso al Plafond anziché al mercato. Al momento possono già accedere al Plafond quattordici banche. Dalla consultazione (fatta il 18 marzo) dei siti delle quattordici banche, risulta, però, che solo Banca Sella ha pubblicato i fogli informativi che permettono di fare il confronto tra i tassi di interesse dei mutui Plafond e di quelli ordinari. Nella tabella 1 sono riportate le differenze tra gli importi delle rate mensili dei due tipi di mutui, per un capitale di 100mila euro: al momento si tratta di cifre modeste, anche se occorre attendere una verifica su tutti gli aderenti al protocollo per vedere la reale convenienza dei nuovi mutui.

Covered bond: un buon investimento

Finora non si ha notizia del coinvolgimento della Cdp in operazioni di cartolarizzazione, la Cassa però ha già acquistato obbligazioni garantite emesse da quattro banche per un investimento complessivo di 735 milioni di euro, con rendimento medio intorno al 3 per cento. (3) Il valore nominale delle obbligazioni, di cui Cdp ha sottoscritto una quota, è di circa 4 miliardi di euro. Le banche, con i 735 milioni di euro sottoscritti dal Cdp, non sono tenute a concedere mutui a condizioni differenti da quelle applicate ai mutui concessi con i capitali raccolti della vendita delle restanti parti delle obbligazioni o raccolti in altre forme sul mercato.

È solo colpa del credit cruch?

L’efficacia dei due strumenti della Cdp dipende da diversi fattori. Uno, in particolare, riguarda le ragioni che tengono ancora bloccato il mercato immobiliare. Se si ritiene che ciò sia dovuto solo al credit crunch, a sua volta riconducibile solamente alla mancanza di liquidità delle banche, le due possibili linee di finanziamento approntate da Cdp saranno esaurite rapidamente. Ma la ragione principale per la quale il mercato non si rimette in moto, forse, va ricercata nei prezzi delle case che continuano a restare alti rispetto alle disponibilità economiche di chi vorrebbe acquistarle. In questi oltre cinque anni di crisi sono calati un poco, ma ancor più si sono ridotti i redditi. Le famiglie i cui risparmi sono insufficienti per pagare tutto in contanti assumono le loro decisioni relative all’acquisto dell’abitazione considerando oltre al suo prezzo anche l’onerosità delle rate dei mutui (e del peso di imposte e degli altri oneri di compravendita). Per favorire la ripresa della domanda di abitazioni è necessario intervenire su entrambi questi fattori. Tanto la Confindustria quanto l’Abi ritengono che i prezzi delle case siano troppo alti, e che debbano calare per riallinearsi ai redditi. Tuttavia, nessuna iniziativa è stata intrapresa per favorire un abbassamento dei prezzi. Finora, il principale intervento si è avuto sui mutui ipotecari con il coinvolgimento della Cdp, anche se, come abbiamo visto, non sembra, al momento, che l’abbattimento dell’importo delle rate sia tale da accrescere sensibilmente la sostenibilità dei mutui. Per dare una spinta al mercato dell’edilizia, che sostanzialmente significa smaltire lo stock di appartamenti invenduti, sono necessari più estesi e organici contributi sulla spesa per gli interessi pagati dalle famiglie. Se non si trovano risorse per agire in questa direzione, si rischia che anche il buon proposito di far affluire liquidità al sistema bancario via Cdp risulti, alla fine, insufficiente a dare linfa al mercato degli immobili residenziali.

*per i mutui plafond solo per interventi di ristrutturazione con accrescimento energetico

Fonte: sito di Banca Sella, consultato il 18 marzo 2014.

(1) http://www.ance.it/docs/docDownload.aspx?id=14839

(2) http://portalecdp.cassaddpp.it/content/groups/public/documents/ace_documenti/012645.pdf

(3) Massimo Frontera, “Mutui casa, da Cdp primi 750 milioni di bond bancari”, Il Sole-24 Ore, 16 marzo 2014. Nello stesso lasso di tempo in cui ha sottoscritto i bond delle banche, Cdp ha chiuso l’emissione di una sua obbligazione di 750 milioni, con cedola annua del 2,375 per cento e durata cinque anni, e ha lanciato un buono ordinario postale ventennale che paga il 3 per cento al decimo anno, partendo da uno 0,25 per cento al primo.