Banche, i crediti deteriorati sono prestiti ai palazzinari amici nascosti nei bilanci

I banchieri hanno largheggiato in finanziamenti a "furbetti del quartierino" e raccomandati dalla politica, senza curarsi che i loro investimenti nel settore immobiliare fossero sicuri. Come testimoniano i dati Bankitalia. L'ex premier Monti però credette all'allora numero uno dell'Abi, Mussari, secondo il quale gli istituti erano sani e "non avevano alimentato fenomeni speculativi"

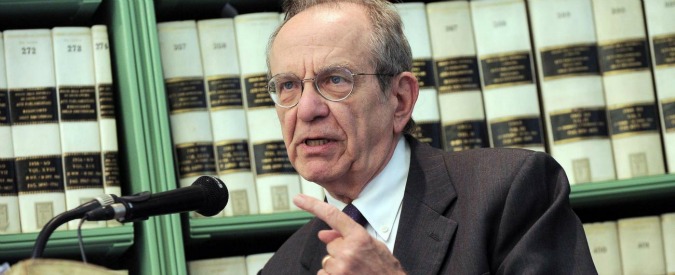

Chi ha ragione tra Pier Carlo Padoan e Mario Monti? Sulla crisi delle banche i due titolati economisti sostengono tesi opposte. Il ministro dell’Economia, intervistato a Davos dalla rete televisiva Cnbc, respinge l’accusa di aver perso tempo quando altri Paesi intervenivano a “mettere in sicurezza” il proprio sistema, ribaltandola su Monti ed Enrico Letta: “L’avrebbero dovuto fare i governi allora in carica”. L’ex premier e senatore a vita, intervistato dal conduttore di Agorà Gerardo Greco, dice che quando ha governato lui “non c’erano banche da salvare. Le banche italiane, a differenza per esempio di quelle spagnole, non erano state sommerse da perdite dovute agli enormi finanziamenti fatti all’edilizia poi entrata in crisi. Non avevamo quelle sofferenze”.

Monti ripete ciò che, quando era a Palazzo Chigi, gli diceva il presidente dell’Abi (Associazione bancaria italiana) Giuseppe Mussari, l’uomo che ha fatto di Mps l’istituto più chiacchierato del mondo: “Le banche italiane non hanno le difficoltà che incontrano banche di altri Paesi. Lo devono alla loro natura di essere banche delle famiglie e delle imprese e di non aver agevolato fenomeni speculativi, come quello che in Spagna ha caratterizzato il settore immobiliare”. È la stessa tesi oggi sostenuta da Matteo Renzi: “Il sistema bancario è solido”.

Chi dice la verità è Padoan. “Quelle sofferenze” in realtà c’erano e venivano tenute nascoste. Il governo Monti e la Banca d’Italia non sapevano o fingevano di non sapere. Negli anni del boom finanziario, a partire dal 2002, tutti i banchieri italiani, grandi e piccoli, hanno largheggiato in finanziamenti agli amici, amici degli amici e raccomandati dalla politica, senza curarsi che fossero investimenti sicuri. I clienti più amati dalle banche avevano una spiccata predilezione per l’edilizia e le speculazioni immobiliari. Nel 2002 gli impieghi bancari nelle imprese del mattone (costruzione e acquisto di immobili) erano 105 miliardi, il 18 per cento del totale. Nel 2011 erano saliti a 302 miliardi e al 30 per cento degli impieghi totali.

Vedete mai un’azienda metalmeccanica citata tra le insolvenze che affossano le banche? Banca Etruria: i maggiori crediti inesigibili sono nel settore immobiliare, in prima fila nomi di spicco come Francesco Bellavista Caltagirone, la coop Castelnuovese del presidente Lorenzo Rosi, l’altra coop rossa del mattone Consorzio Etruria. Cassa di Ferrara: ancora Caltagirone, poi il gruppo immobiliare Siano, costato alla banca 150 milioni di euro. Banca Marche: in testa alla classifica delle sofferenze il gruppo immobiliare Lanari (236 milioni), seguito da un altro big del settore come Vittorio Casale. Capita spesso di ritrovare gli stessi nomi nel dissesto di istituti diversi, come se i nostri avveduti banchieri si contendessero strenuamente i favori dei futuri insolventi.

Il progressivo sbriciolamento delle banche, di cui adesso risparmiatori e contribuenti pagano il conto, è fotografato dai bollettini statistici della Banca d’Italia, redatti dall’Ufficio studi ma forse poco letti dalla Vigilanza. Guardate le tabelle. A novembre 2011 Monti viene issato a Palazzo Chigi per salvare l’Italia, e i crediti inesigibili di costruzioni e attività immobiliari risultano a 24 miliardi, il 23 per cento dei 104 miliardi totali. A novembre 2015, quando governo e Banca d’Italia “salvano” Etruria, Banca Marche, Carife, e Carichieti, i 24 miliardi sono diventati 64, passando dal 23 al 32 per cento del totale. È vero che la crisi ha particolarmente colpito il mattone, ma c’è qualcosa che non torna. Le famiglie travolte dalla recessione, che hanno perso il lavoro e non riescono a pagare il mutuo, aumentano le proprie sofferenze del 54 per cento, il mattone del 167 per cento. L’industria manifatturiera, che nel 2011 ha le stesse sofferenze del mattone, dopo quattro anni di crisi feroce ne ha poco più della metà.

L’Abi racconta allegramente che le banche hanno fatto da ammortizzatore sociale della crisi, assorbendo le sofferenze di piccole imprese e famiglie. Non è vero. Le banche si sono scassate dando soldi ai grandi clienti. Come si vede nella tabella, a novembre 2015 i debitori irrecuperabili sono 12,4 milioni, ma 13 mila di loro rappresentano da soli il 48 per cento delle sofferenze. Nel 2011 gli insolventi oltre i 2,5 milioni rappresentavano solo il 39 per cento dei crediti inesigibili. La crisi delle banche esplode per due ragioni prevalenti: la crescita delle sofferenze di grosso taglio, la crescita delle sofferenze del mattone.

Infatti, analizzando il dato della tabella, si vede che le imprese di costruzione, quelle con i cantieri e i muratori, hanno aumentato le loro sofferenze del 163 per cento. Le attività immobiliari, fatte di poco lavoro e molta speculazione (che giornalisti ed economisti devoti chiamano “valorizzazione”) le hanno quasi triplicate: più 183 per cento. Una crescita così repentina, atteso che nel 2011 la crisi del mercato immobiliare era già in atto da anni, ha una sola spiegazione: sperando forse in tempi migliori, i banchieri tenevano nascoste “quelle sofferenze” chiamandole in altro modo, “crediti ristrutturati”, “incagli” e via dissimulando. Erano occultate così bene che gli analisti della Banca d’Italia solo nel 2010 hanno introdotto nel Bollettino statistico la categoria “attività immobiliari” nel censimento sulle sofferenze. Così bene che neppure Corrado Passera, appena uscito dalla prima banca italiana per fare il ministro, pensò di avvertire Monti che forse un qualche salvataggio “alla spagnola” sarebbe stato opportuno.

Twitter @giorgiomeletti

Da Il Fatto Quotidiano del 27/o1/2016