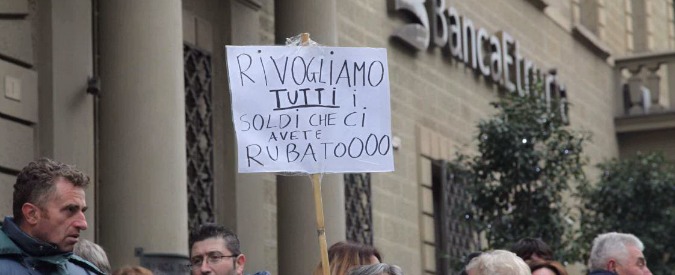

Banca Etruria & Co, quel gioco al ribasso con Bruxelles per spuntare altro tempo e far dimenticare l’improvvisazione

Lo stallo della vendita delle quattro banche "salvate" dieci mesi fa e il trattamento subito dai risparmiatori stanno mettendo ancora una volta in evidenza le falle del sistema. Proprio mentre il caso Monte dei Paschi, con il titolo ai minimi termini in Borsa, si fa sempre più incandescente

Le quattro good bank sono talmente “good” che non si riescono a vendere. E la colpa di chi è? Di Bruxelles, naturalmente, che ha imposto tempi troppo stretti per la cessione. L’accusa arriva dal mondo bancario ed è perfettamente in linea con il mantra renziano di scaricare sull’Europa la colpa di qualunque cosa non funzioni, specie in materia bancaria. Il leit motiv è bene o male sempre quello: “L’Italia e le banche italiane sono state penalizzate dall’introduzione delle nuove regole e dalla loro applicazione”. Nel caso specifico di Banca Popolare dell’Etruria, Banca Marche, CariFerrara e CariChieti, i banchieri imputano alla Commissione Ue di non aver concesso all’Italia di avvalersi di tempi di vendita più lunghi, peraltro previsti dalle regole europee.

Curiosamente questo rilievo viene mosso a pochi giorni alla scadenza del 30 settembre, data entro la quale (salvo ulteriori proroghe) va conclusa la cessione. Come mai nessuno ha sollevato il problema quando le banche sono andate in risoluzione (novembre 2015) ed è stata contestualmente fissata al 30 aprile la scadenza (poi prorogata al 30 settembre) per la vendita delle quattro “good” bank? La risposta è semplice e disarmante allo stesso tempo: perché la questione è stata sottovalutata sia in sede politica sia in sede tecnica in quanto si riteneva che bastasse mettere tutte le sofferenze in una “bad bank” per rendere immediatamente appetibili i quattro istituti. In realtà quei pochi mesi non sono bastati nemmeno per preparare gli information memorandum, cioè i documenti informativi con i dati e i conti delle quattro banche, da inviare ai potenziali acquirenti. E stiamo parlando di banche che, a eccezione della sola Banca Etruria, erano commissariate già da molto tempo, addirittura anni nel caso di Banca delle Marche, e che avrebbero dovuto avere dunque la contabilità in ordine.

Non solo: molti mesi prima che finissero in risoluzione, cancellando in un istante i risparmi di migliaia di famiglie e risparmiatori indotti ad acquistare obbligazioni subordinate e azioni, governo, Banca d’Italia e Abi avevano valutato diverse alternative per realizzare il salvataggio, tra cui l’utilizzo del Fondo interbancario. La situazione reale delle quattro banche era dunque ben nota, così come erano noti i problemi del sistema bancario in Italia (bassa redditività e produttività, eccesso di sportelli, sofferenze, etc.), eppure nei primi mesi l’improvvisazione era tale che si riteneva possibile ricavare dai 2 ai 3 miliardi di euro dalla cessione delle quattro banche regionali.

Lo si è visto. Il primo tentativo di vendita in blocco, quello abortito a fine luglio, ha raccolto esclusivamente l’interesse di due fondi di private equity le cui offerte – peraltro soggette a molti vincoli – non arrivavano forse a 300 milioni, a fronte degli oltre 1,6 miliardi di euro versati dal fondo di risoluzione per ricapitalizzare i quattro istituti. Ora si sta concludendo un’asta competitiva, si sa per certo che c’è un’offerta (quella della Bper) per Etruria, ma anch’essa è finanziariamente molto poco soddisfacente e, soprattutto, è vincolata a condizioni molto stringenti sul fronte degli esuberi e sui crediti che in questi mesi si sono deteriorati creando nuovi incagli e sofferenze nelle banche che erano state “ripulite” giusto lo scorso novembre. Altre offerte potrebbero arrivare, ma non è un gioco al rialzo e alla fine – questa la notizia – le offerte dei due fondi “sdegnosamente” scartate a luglio vengono ancora considerate valide, con buona pace delle garanzie occupazionali e dei territori in cui quelle banche operano. Insomma, se tutto va bene sarà un disastro.

In questo contesto a cosa serve lamentarsi e accusare Bruxelles di aver interpretato troppo rigidamente le regole europee? Semplice: è il solito giochetto al ribasso per spuntare dalla commissaria Ue Margrethe Vestager una proroga di qualche settimana o forse di un mese per chiudere la vendita. Proroga necessaria perché i tempi tecnici per chiudere non sono brevissimi e perché uno sforamento non autorizzato del termine del 30 settembre potrebbe causare all’Italia l’apertura di una procedura di infrazione e alle quattro banche la messa in liquidazione. Per il resto, si sa benissimo che a coprire il buco che si è aperto nella procedura (la differenza tra quanto speso per ricapitalizzare gli istituti e quanto verrà ricavato con la cessione) saranno chiamate le banche attraverso nuovi versamenti obbligatori al Fondo di risoluzione.

Che quest’esito sia frutto di nient’altro che dell’improvvisazione con la quale la situazione è stata affrontata dai responsabili politici (il governo) e tecnici (la Banca d’Italia), lo dimostra anche il fatto che a 10 mesi dalla messa in risoluzione di queste banche, ancora oggi non sono stati varati i decreti che disciplinano l’arbitrato (erano attesi entro il 1 luglio), mentre le procedure di rimborso “automatico” sono state avviate, ma finora sono stati rimborsati solo in 30 su migliaia di aventi diritto: “Coloro che hanno avuto la fortuna di rientrare negli stringenti paletti del decreto (quello sui rimborsi automatici, ndr), tra 90 giorni si vedranno scadere i termini per potervi accedere senza ancora aver potuto conoscere i decreti che disciplinano l’arbitrato e capire quindi quale sarebbe stato per loro il percorso più conveniente”, osserva l’associazione Vittime del Salvabanche sottolineando che “come associazione abbiamo già chiesto di procrastinare la data di scadenza per richiedere l’accesso al rimborso forfettario per un periodo pari al ritardo nell’emanazione degli arbitrati”.

E ancora dal governo nessuna risposta, mentre si fa sempre più acuta la crisi di una banca – il MontePaschi – che per dimensioni rischia di avere un fortissimo impatto su tutto il sistema bancario e su centinaia di migliaia di famiglie. Dopo il blitz ai vertici con la nomina di Marco Morelli, costata anche le dimissioni del presidente Massimo Tononi, non si fanno passi avanti: il nuovo presidente ancora non è stato individuato, la presentazione del piano industriale slitterà, non è chiaro nemmeno quando si farà l’aumento di capitale e per quanto. Intanto, il titolo inesorabilmente crolla in Borsa (-6,40% a 0,1872 euro) e l’istituto senese vale sempre meno: 500 milioni a fronte di un fabbisogno di almeno 5 miliardi. E’ anche questa tutta colpa di Bruxelles?