Anche il presidente della Bce Mario Draghi ha “ceduto al populismo“. E questo fenomeno sarà la vera “parola d’ordine” per i mercati creditizi anche nel 2017. La profezia arriva da Bank of America – Merril Lynch, che in un report tutto dedicato all’impatto del populismo sul rischio politico e sulle decisioni di investimento sostiene che il numero uno dell’Eurotower è stato indotto a ridurre il volume mensile di acquisti di titoli di Stato e obbligazioni societarie dalla pressione dei “falchi” contrari alla politica monetaria espansiva degli ultimi anni. Quella che, proprio attraverso il quantitative easing, ha tenuto i tassi di interesse a livelli bassissimi per rilanciare l’economia, ma con effetti collaterali negativi per i bilanci del settore creditizio. E l’impatto del populismo, aggiungono gli analisti della banca d’affari, non è finito qui: la decisione presa dalla Bce l’8 dicembre comporterà infatti un aumento dei differenziali di rendimento tra bond sovrani e renderà più conveniente, per gli investitori, puntare su azioni di gruppi finanziari più che su quelle legate all’industria e su titoli ad alto rischio più che su quelli con un buon rating.

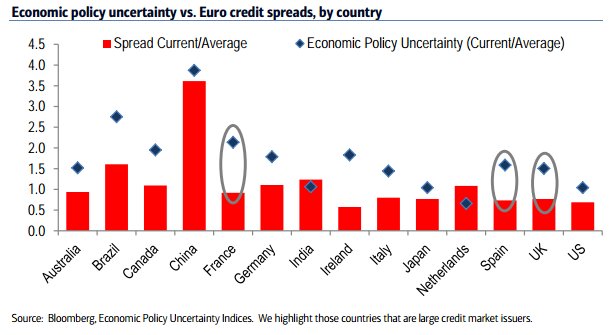

“Il 2016 ci ha insegnato che populismo significa rischio politico”, si legge nel rapporto. “Un modo di pensare più isolazionista da parte di chi è al governo, un’architettura istituzionale potenzialmente più debole”, “barriere commerciali e retorica protezionistica” e, “in risposta, la tendenza dei partiti tradizionali ad esprimersi anche loro in termini più populisti”. Un quadro che quest’anno si riproporrà, con l’aggravante che il rallentamento del quantitative easing indebolirà l’argine  che finora ha calmierato gli spread, cioè i differenziali di rendimento tra titoli di Stato ma anche tra corporate bond dei diversi Paesi. “Dall’inizio del 2016 è aumentata la divergenza tra il rischio politico e gli spread”, sottolineano gli esperti di Bofa – Merril Lynch. “Oggi i differenziali sono molto più ridotti di quanto il rischio politico storicamente suggerisce che dovrebbero essere”. In particolare, “gli spread degli emittenti di Francia, Spagna e Gran Bretagna appaiono bassi rispetto al loro livello di rischio”. Nei prossimi mesi è probabile che il gap si ridurrà: vale a dire che saliranno gli spread dei Paesi che vanno verso elezioni o attraversano turbolenze di altro tipo, come la Brexit.

che finora ha calmierato gli spread, cioè i differenziali di rendimento tra titoli di Stato ma anche tra corporate bond dei diversi Paesi. “Dall’inizio del 2016 è aumentata la divergenza tra il rischio politico e gli spread”, sottolineano gli esperti di Bofa – Merril Lynch. “Oggi i differenziali sono molto più ridotti di quanto il rischio politico storicamente suggerisce che dovrebbero essere”. In particolare, “gli spread degli emittenti di Francia, Spagna e Gran Bretagna appaiono bassi rispetto al loro livello di rischio”. Nei prossimi mesi è probabile che il gap si ridurrà: vale a dire che saliranno gli spread dei Paesi che vanno verso elezioni o attraversano turbolenze di altro tipo, come la Brexit.

Sull’Italia, invece, pesa soprattutto il rischio legato al futuro del settore bancario, che “resta impegnativo” perché “recenti problemi di ricapitalizzazione mostrano che i problemi difficilmente si risolveranno nel 2017, soprattutto considerando le incertezze politiche”. Più rosee le prospettive degli Stati Uniti: “Se il presidente eletto Trump mantiene le promesse di riforma della tassazione sulle imprese, questo può potenzialmente avere effetti rialzisti per alcune parti del mercato statunitense del credito”.

Articolo Precedente

Evasione fiscale, Google verso accordo con l’Agenzia delle Entrate. “Pagherà 280 milioni per chiudere contenzioso”

Articolo Successivo

Decreto banche, tecnici del Senato: “Non ci sono dati per capire se i 20 miliardi stanziati dal governo basteranno”