Riccardo Pizzorno per @SpazioEconomia

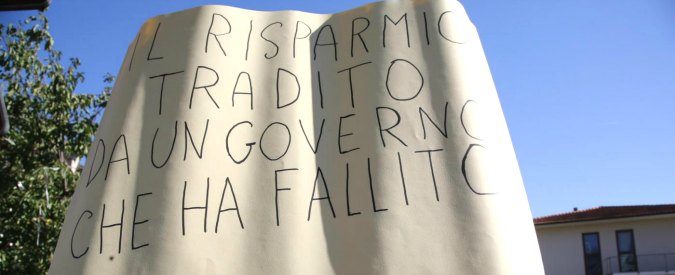

La crisi economica e del credito, scatenatasi dal 2007, ha generato l’esigenza di rafforzare il capitale oltre ai sistemi gestionali e di controllo delle banche. L’evoluzione degli eventi ha un focus in queste settimane orientato alle nuove regolamentazioni per il trattamento delle sofferenze e alle (stimate) mancanze nei controlli da parte delle Autorità pubbliche a ciò preposte.

Il primo punto segue un documento presentato dalla Bce ai primi di ottobre su come gestire i Non Performing Loans delle banche. Questo prevede che dal 2018 i crediti non garantiti a sofferenza debbano essere coperti da accantonamenti nel giro di due anni. Quanto ai crediti garantiti anch’essi diventati sofferenze, dovrebbero essere coperti da accantonamenti nel giro di sette anni. La regola varrebbe per tutti i crediti di cattiva qualità dal 2018 in poi, indipendentemente dalla data di inizio del credito.

Le regole, che potremmo definire “di buona amministrazione” vista le esperienze recenti, hanno sollevato in Italia (e solo da noi) una serie di critiche e grida di allarme. La ragione sarebbe il rischio che tutto ciò porti le banche a ridurre il già asfittico livello di credito in Italia, penalizzante oltremodo le Pmi, più che le grandi Aziende.

Ma l’Italia è stata l’unica a esprimere la propria contrarietà alle nuove regole, oltre a sollevare dubbi dal lato giuridico, interpretando le norme generali dell’Ue come ostative all’emissione di regole da parte della Bce che sarebbero in questo caso “legislative”.

In risposta a queste osservazioni è intervenuta la responsabile della vigilanza Ssm della Bce, Danièle Nouy, affermando in audizione al Parlamento Europeo, che l’iniziativa della Bce sui crediti deteriorati “ricade all’interno del mandato di supervisione e nei poteri della Bce”. La signora ha inoltre ricordato che le nuove norme non prevedono «alcuna applicazione automatica», ma solo un’applicazione banca per banca e che le regole suddette rimangono fino all’8 dicembre in visione dopo di che, a seguito di eventuali fondate critiche, la norma “potrà essere e sarà migliorata”.

La seconda questione che sta agitando il mondo bancario riguarda l’attività della Commissione Parlamentare di indagine sulle banche sugli eventi negativi susseguitisi soprattutto dal 2015 nelle Popolari Venete.

Nelle audizioni di questa Commissione la scorsa settimana sono comparsi il dg della Consob, Angelo Apponi, e il numero uno della Vigilanza di Bankitalia, Carmelo Barbagallo. Nel proprio intervento Apponi ha in sostanza affermato che Banca d’Italia ha dato poche informazioni a Consob, che non ha capito bene e, con quel poco che aveva, ha fatto tutto quello che ha potuto. Sul dossier venete Apponi ha detto alla Commissione che la Consob ha fatto in modo che nei prospetti degli aumenti di capitale fatti dalle due banche per salvarsi quando erano oramai sull’orlo del baratro, ci fosse scritto che il price/book value era troppo alto, segnale che c’erano anomalie nella valorizzazione delle azioni. Una domanda che sorge spontanea è: secondo lui la casalinga di Vigevano o il pensionato di Treviso sanno cos’è il price/book value?

Di più, secondo Apponi, non si poteva fare. Riguardo la popolare di Vicenza, il funzionario sostiene che a Consob sia stato trasmesso il quadro completo della situazione sulla banca un tempo governata da Zonin solo nel 2017 con la sanzione della Bce (che dal 2014 ha raccolto il testimone della vigilanza da Bankitalia).

Nel suo intervento, il capo della vigilanza di Bankitalia Barbagallo ha spiegato che non è materialmente possibile consegnare a Consob gli esiti di tutte le ispezioni sulle banche: “Ne facciamo circa 250 l’anno. Se inondassimo Consob dei nostri rapporti la metteremmo in forte difficoltà”. Allora, viene da domandarsi, anche nei casi più estremi si evita di trasmettere informazioni per evitare di sovraccaricare Consob di lavoro?

In ogni caso, Barbagallo ha aggiunto che non sono state fornite informazioni ai “colleghi” di Consob “perché ritenemmo i problemi superabili”, senza contare che l’ispezione del 2001 è avvenuta in “un’epoca molto lontana”.

Anche Barbagallo ha lanciato qualche frecciatina a Consob. In questo caso, al centro della questione c’è il passaggio di informazioni su Veneto Banca, che avvenne nel 2013 ma a seguito del quale Consob autorizzò comunque un aumento di capitale, pur evidenziando, ha sottolineato Apponi, che il prezzo delle azioni rispetto al valore di libro risultava troppo elevato. Secondo Barbagallo, la segnalazione sull’incoerenza del prezzo dell’aumento di capitale “era più che sufficiente per far scattare un warning dell’altra autorità”. Insomma, dalle risposte dei rappresentanti delle due autorità emerge tutta una serie di reticenze e falle che segnala come il sistema di vigilanza e di controlli sulle banche sia andato letteralmente in corto circuito.

Le vicende sopra riportate portano con loro due osservazioni a corollario: per fortuna la Vigilanza Bancaria è passata ad un Ente meglio organizzato e poco “influenzabile” da tempi e logiche locali italiane come la Bce e che ora l’attenzione generale, grazie all’Europa, finalmente si concentrerà sulla corretta gestione delle sofferenze, che tanti danni hanno fatto a risparmiatori e imprese.

Articolo Precedente

Apple e compagnia continueranno a ingannare il fisco. Tocca alla politica agire

Articolo Successivo

Tari gonfiata, l’errore sulla Tassa rifiuti è macroscopico. E a pagarlo sarà come sempre Pantalone