Elezioni, “i mercati tifano larghe intese. Vittoria M5s scenario peggiore. Ma le promesse di tutti i leader aumentano debito”

Un parlamento “sospeso“, cioè senza che nessuna coalizione riesca ad ottenere la maggioranza. E dunque alla fine un governo a larghe intese da Forza Italia al Pd. Oppure la vittoria del centrodestra. Che, però, probabilmente non riuscirebbe a governare vista l’eterogenea composizione della coalizione. L’arrivo del Movimento 5 stelle a Palazzo Chigi o di un’inedita maggioranza “anti-establishment“, con la Lega cioè che dà il suo appoggio esterno? È “il peggior scenario per i partner europei e per i mercati finanziari”. Ed è altamente improbabile, anche grazie alla nuova legge elettorale. Una norma, il Rosatellum, che è stata fortemente voluta dal Pd. Ma che curiosamente penalizza lo stesso Pd, mentre garantisce le fortune del centrodestra. È questo il risultato dei due report sul voto italiano commissionati per i potenziali investitori e condotti dagli analisti di Credit Suisse e di Citigroup. Rapporti che si fanno segnalare sul fronte economico soprattutto per due concetti: anche con la vittoria del M5s un possibile aumento dei tassi avrebbe scarso impatto per gli investitori stranieri. Mentre le proposte fatte fino a questo momento dai leader di tutti i partiti farebbero comunque aumentare il debito pubblico.

“Le elezioni generali del 4 marzo in Italia sono viste da alcuni investitori come il rischio più rilevante in Europa quest’anno, dato il supporto relativamente alto ai partiti anti-establishment e anche alla luce del debito pubblico costantemente elevato“, è l’incipit del lavoro dei ricercatori dell’istituto elvetico. Un’analisi che gira soprattutto intorno a un interrogativo: le forze anti-establishment – cioè il M5s – possono davvero imporsi? E se lo faranno, dovremmo prepararci all’Italexit o a una sorta di default del debito dopo il voto? Risposta: “È improbabile che i partiti anti-sistema dominino la scena politica post-elezioni, e c’è una probabilità molto piccola di Italexit o di inadempimento del debito, anche se” i pentastellati riuscissero “effettivamente di formare un governo”.

5 Stelle al governo? Meno del 5% di possibilità – Un’ipotesi, quella dei 5 Stelle a Palazzo Chigi, che per Credit Suisse ha meno del 5% di possibilità di concretizzarsi dopo il 4 marzo. Il motivo? Lo stesso contenuto nei sondaggi più recenti: l’appeal dei pentastellati tra gli anziani. “I senatori – notano gli analisti svizzeri – sono votati solo da cittadini con più di 25 anni: un handicap per il M5s. È quindi probabile che i seggi vinti dal M5s saranno inferiori all’effettivo sostegno che riceveranno dalla popolazione: se prendiamo gli ultimi sondaggi, per esempio, il M5s potrebbe avvicinarsi al 25% dei seggi pur essendo vicino al 30% dei voti”. Le chance del partito guidato da Luigi Di Maio, tra l’altro, sono diminuite dopo l’approvazione del Rosatellum. “Nel complesso, la probabilità di un governo guidato dal M5s – probabilmente il risultato meno favorevole al mercato – è diminuita ulteriormente con la nuova legge elettorale”. Anche per Citigroup il movimento fondato da Beppe Grillo è un po “penalizzato dal Rosatellum” e rappresenta il “peggior scenario per i partner europei e per i mercati finanziari”. Credit Suisse, invece, ipotizza anche l’arrivo dei pentastellati al governo in coalizione con altri partiti. Un’opzione duplice. La prima vede i 5 Stelle fare parte di una “coalizione delle sinistre“, insieme al Pd e a Liberi e Uguali. “In questo caso – annotano gli analisti – Matteo Renzi dovrebbe dimettersi ma il Pd resterebbe comunque una garanzia per i mercati”. Quale sarebbe risultato più disastroso? La seconda opzione: una “coalizione anti sistema” guidata dal M5s e con il sostegno della Lega. Netto il commento contenuto nel report: “Riteniamo che questo rimanga un evento di probabilità molto bassa: meno del 5%”.

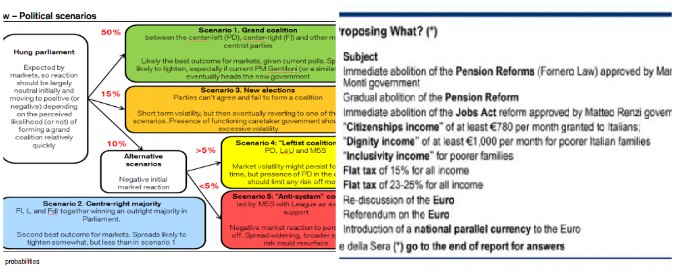

Gentiloni e larghe intese rassicuranti per i mercati – Chi ha dunque più probabilità di svegliarsi vincitore la mattina del 5 marzo? Nessuno. Secondo l’istituto di credito elvetico, infatti, con la nuova legge elettorale è impossibile per tutti avere la maggioranza. “L’unica coalizione che potrebbe aspirare a una maggioranza assoluta è la centrodestra“, si legge le rapporto. Ipotesi che viene quotata al 25%. È dato al 50%, invece, un parlamento “appeso“, e la “formazione di una grande coalizione trasversale” con il Pd, Forza Italia e gli altri partiti di centro. In questo senso un “governo del Presidente“, potenzialmente sempre guidato da Paolo Gentiloni, sarebbe per Credit Suisse “un’opzione sufficientemente rassicurante per i mercati”. “L’Italia – annota il rapporto – non sarebbe l’unico paese a vivere un periodo prolungato di incertezza politica: i Paesi Bassi, Spagna, Belgio e ora la Germania stanno avuto bisogno o hanno ancora bisogno di tempo di tempo per formare un governo, con poche conseguenze sul stabilità economica dei rispettivi paesi”. Anche secondo Citigroup gli investitori tifano larghe intese. Ma per la società statunitense, è improbabile che si crei una grossa coalizione dopo le politiche. “Secondo- ricorda il rapporto – le attuali intenzioni di voto, la coalizione potrebbe avere una maggioranza molto esigua di seggi”.

Citigroup: il centrodestra vince ma non governa – È per questo motivo che Citigroup punta, invece, sulla vittoria del centrodestra, capace di ottenre il 40% dei voti conquistando circa il 52% dei seggi. “I sondaggi più recenti confermano ciò che pensavamo da tempo, l’ottuagenario Silvio Berlusconi (che tempo fa era famoso per essere stato definito dall’Economist come ‘non idoneo’ a guidare l’Italia) è tornato a essere il vero re dei leader politici italiani (e il più grande azionista di una possibile grande coalizione). La domanda chiave da parte nostra è: I mercati sono pronti per un ritorno di Berlusconi?. La risposta potrebbe essere: no”, è la riflessione contenuta nel report della società americana. Che anche se scommette sulla vittoria delle destre, profetizza una repentina crisi della maggioranza. Il motivo? “Le differenze tra i leader di partito, le rispettive agende politiche (e la magra maggioranza) potrebbero impedire rapidamente alla coalizione di governare, per non parlare della spinta per le riforme che gli investitori finanziari si aspettano dall’Italia”, spiegano gli esperti. Fortemenete colpiti dal fatto che il Pd abbia varato una legge elettorale a uso e consumo del centrodestra. “L’ex premier Matteo Renzi – ipotizzano – potrebbe aver preferito essere più forte in un partito più piccolo che più debole in uno più grande. Potrebbe aver deciso di cambiare le leggi di conseguenza. Mentre Silvio Berlusconi è molto inclusivo e un maestro delle coalizioni, Matteo Renzi è stato divisivo (almeno fino ad ora). Ha alimentato diverse uscite dal Pd negli ultimi anni e non è stato in grado di creare coalizioni con partiti più piccoli”.

“Un aumento dei tassi avrebbe scarso impatto per gli investitori stranieri” – In ogni caso, comunque, gli analisti predicano tranquillità. Anche se anche in Italia si affermassero i partiti “anti establishment” e i tassi di interesse sul debito pubblico si impennassero, gli investitori internazionali non ne risentirebbero. Perché solo il 25% dei titoli di Stato in circolazione è in mano loro, mentre tre quarti del totale sono nei portafogli delle famiglie italiane. È questo, in soldoni, il ragionamento di Credit Suisse rispetto alle possibili conseguenze macroeconomiche del voto del 4 marzo. L’impatto, nota il rapporto, si farebbe sentire ovviamente sulla zavorra che già grava sui conti pubblici, quel debito/pil che ha superato il 130% piazzando la Penisola tra i Paesi messi peggio al mondo. Ma “andrebbe a beneficio degli investitori italiani”, che detengono una grande quantità di Btp e Cct e ne ricevono i relativi rendimenti. Questo, argomenta l’istituto, “implica un ridotto rischio di default, perché significa che il problema del debito italiano è più di redistribuzione domestica della ricchezza che una questione di posizione finanziaria complessiva del Paese”. In concreto? “Il Movimento 5 Stelle, se al governo, potrebbe chiedere di ripudiare il debito – come suggerito in passato – ma le conseguenze del default ricadrebbero in primo luogo sui risparmiatori italiani e questo sarebbe politicamente insostenibile oltre che economicamente discutibile”.

Sgombrato il campo dai timori di default, gli analisti peraltro gettano acqua sul fuoco anche rispetto al rischio di un aumento significativo dei tassi. Negli anni più recenti, ricordano, l’interesse medio pagato sui nuovi titoli di Stato è stato vicino all‘1% e mano a mano che quelli di vecchia emissione sono rimpiazzati il tasso medio complessivo cala di un quarto di punto l’anno. Per invertire il trend “sarebbe necessario uno spostamento della curva dei rendimenti di 200 punti base”, eventualità considerata non realistica. Tutto sommato, è la conclusione dell’analisi, “la posizione dell’Italia è in questa fase relativamente solida” e il rischio politico legato alle elezioni è ritenuto “basso e inferiore a quanto generalmente stimato”. Nemmeno l’avvicinarsi della fine del quantitative easing preoccupa Credit Suisse, secondo cui se il programma di acquisto dell’Eurotower terminerà vorrà dire che l’economia migliora per cui “la sostenibilità del debito italiano aumenterà e la domanda di Btp tornerà da parte di altri investitori che rimpiazzeranno la Bce”.

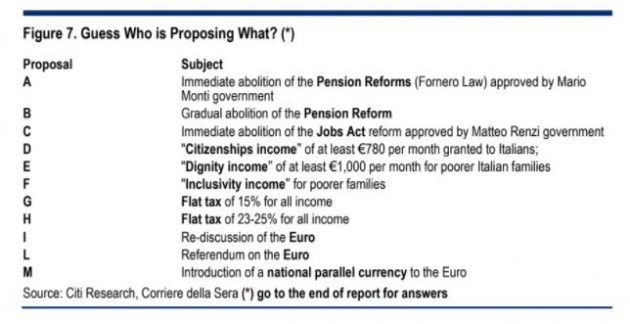

Il quiz Citigroup: “Le proposte dei partiti si somigliano tutte. E tutte aumentano il debito” – Più pessimista Citigroup, che ricorda come l’Italia sia “difficilmente definibile un Paese riformato e – ancora peggio – rischia di aver perso l’eccellente opportunità offerta da Mario Draghi attraverso la Bce”. E lancia un allarme: “Se la comunità finanziaria è  preoccupata soprattutto dall’M5S per le sue posizioni anti establishment, crediamo che molti avrebbero difficoltà a capire chi propone quale delle seguenti promesse economiche”. In pratica: mentre i mercati hanno paura di una vittoria pentastellata, le altre forze politiche fanno promesse molto simili. E senza mai spiegare da dove prenderanno i soldi. Segue una lista di 11 annunci arrivati nelle ultime settimane dai leader dei diversi schieramenti: dall’abolizione della riforma Fornero alla cancellazione del Jobs Act, dal reddito di cittadinanza a quello di dignità, dalla flat tax al 15 o al 23% fino al referendum sull’euro. “Risposte alla fine del report”, promette la didascalia. “Nessuno dei leader che hanno fatto queste proposte suggerisce come finanziarle, ma l’ovvia risposta è che i politici italiani stanno tutti implicitamente facendo campagna per tornare al finanziamento del deficit corrente con il debito pubblico”, al di là dei piani teorici messi a punto per ridurlo. “Una soluzione che difficilmente sarebbe accolta con favore dai partner Ue e dagli investitori – specialmente alla vigilia della fine dell’incarico di Mario Draghi alla Bce”.

preoccupata soprattutto dall’M5S per le sue posizioni anti establishment, crediamo che molti avrebbero difficoltà a capire chi propone quale delle seguenti promesse economiche”. In pratica: mentre i mercati hanno paura di una vittoria pentastellata, le altre forze politiche fanno promesse molto simili. E senza mai spiegare da dove prenderanno i soldi. Segue una lista di 11 annunci arrivati nelle ultime settimane dai leader dei diversi schieramenti: dall’abolizione della riforma Fornero alla cancellazione del Jobs Act, dal reddito di cittadinanza a quello di dignità, dalla flat tax al 15 o al 23% fino al referendum sull’euro. “Risposte alla fine del report”, promette la didascalia. “Nessuno dei leader che hanno fatto queste proposte suggerisce come finanziarle, ma l’ovvia risposta è che i politici italiani stanno tutti implicitamente facendo campagna per tornare al finanziamento del deficit corrente con il debito pubblico”, al di là dei piani teorici messi a punto per ridurlo. “Una soluzione che difficilmente sarebbe accolta con favore dai partner Ue e dagli investitori – specialmente alla vigilia della fine dell’incarico di Mario Draghi alla Bce”.