Questo ciclo economico è alla fine. Un’altra recessione è alle porte

Quando si parla di borsa e mercati, parlare di “fine di un ciclo” significa innanzitutto dire che una burrasca per i risparmiatori sta arrivando. In questa occasione non si tratterà di una semplice “correzione” (riaggiustamento dei valori, nda) ma sarà certamente una fase recessiva probabilmente lunga e pesante, visto che, oltre ai fenomeni soliti (di seguito descritti), questa avrà caratteristiche globali molto più ampie e contemporanee. Sarà perciò impossibile, nello spazio breve di questo articolo, descrivere compiutamente l’intero intreccio di tutti questi fenomeni, e le responsabilità di chi li governa, ma colgo l’occasione di un chiarissimo articolo pubblicato questo mese dalla popolare rivista americana Fortune, sotto il titolo: “The end is near for the economic boom” (La fine è vicina per il boom economico), per suonare anche qui le sirene, perché quando una crisi arriva negli Usa diventa sempre globale.

Vediamo dunque quali sono questi indicatori economici che fanno scattare l’allarme.

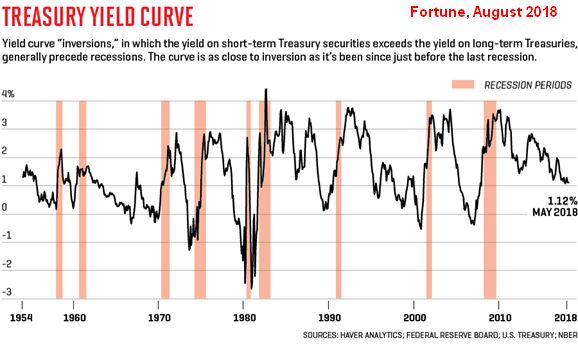

Il primo è il Treasury yield curve (vedi grafico sotto), quello che segna la differenza tra il rendimento delle obbligazioni di medio-lungo periodo da quelle a breve scadenza. E’ un classico: quando questo indicatore arriva all’inversione, cioè quando i bond di breve periodo danno rendimento maggiore di quelli a lunga scadenza, significa che il mercato è arrivato al punto di “correzione” ovvero: l’ottimismo deve essere sostituito dalla prudenza.

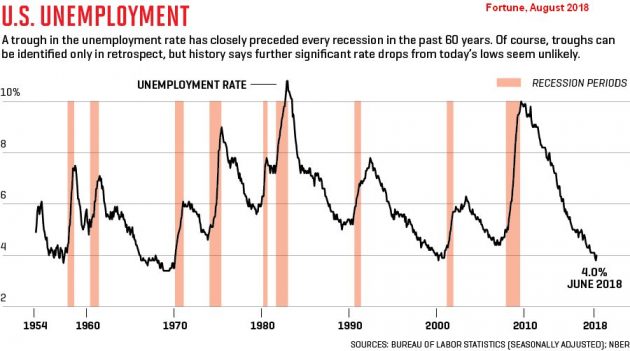

L’altro sicuro indicatore che preannuncia l’inversione di tendenza, e l’imminente entrata in recessione, è quello della disoccupazione.

Davvero curioso questo indicatore, perché è come guardarsi allo specchio, ti vedi al contrario di come sei in realtà e di come ti vedono tutti gli altri. Quando esso segnala il massimo del bel tempo significa che è in arrivo la tempesta! E’ davvero strano, ma finora non ha mai fallito!

L’anomalia sta (forse) nel fatto che, essendo un indicatore molto seguito anche a livello popolare, il bassissimo livello dei disoccupati consente all’indice della “confidenza”, cioè il gradimento popolare, di volare alto anche se in realtà, proprio sul piano economico, segnala “brutto tempo in arrivo” a causa dello squilibrio che si viene a creare per l’eccessivo ottimismo.

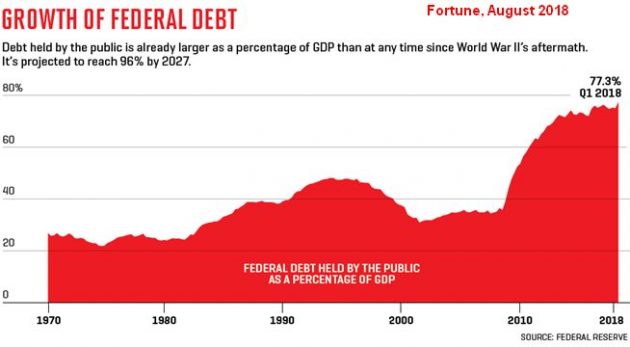

Un indicatore che invece tutti capiscono è quello dell’indebitamento, sia pubblico che privato che sta salendo senza freni e senza alcun serio motivo. Geoff Colvin, l’autore dell’articolo di Fortune citato sopra, attribuisce questa imprudenza all’eccesso di confidenza, ma sulla crescita della spesa pubblica la responsabilità (anzi, l’irresponsabilità) non può essere d’altri che di Trump, che evidentemente cura altri interessi invece che quelli della nazione.

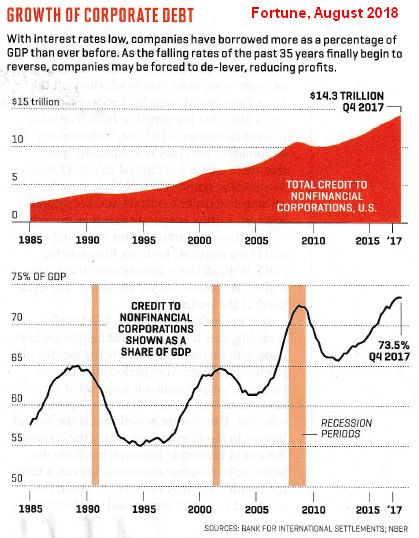

Ma anche l’indebitamento privato è arrivato ad un livello preoccupante, e non otterrà grandi benefici dalla “flat tax” di Trump, dato che non ce n’era bisogno. Infatti le imprese, mediamente, si sono indebitate senza che ve ne fosse reale bisogno dato che il loro boom economico dura da decenni avendo attraversato senza gravi danni tutte le recessioni incontrate. “Bonanza” è cominciata per loro da Reagan in poi e dal 1997 (anno della completa liberalizzazione delle banche) la media annuale degli utili (fino al 2017) è stata del 7,2% (indice S&P).

Non sapendo come investire proficuamente quella “manna” dal cielo optano in gran parte sul “buy-back”, cioè l’acquisto di azioni proprie che, pur dando maggiore solidità finanziaria all’impresa (spesso non necessaria), non trova poi fattivo utilizzo imprenditoriale. Sono come la medicina data a chi non ne ha bisogno. Finirà col far male invece che bene.

Infatti, con una disoccupazione così bassa questa orgia di utili inutili produrrà solo inflazione, che la Banca Centrale (la Fed) sarà disarmata a quel punto a contrastare, perché Trump sta già usando dissennatamente tutti gli strumenti di politica economica al solo scopo di produrre (per se stesso) “armi di distrazione di massa” senza benefici reali per l’economia e per la gente, che anzi viene sempre più mortificata dalle sue scelte strampalate.

Persino Bernanke, l’ex presidente Fed repubblicano che si è trovato nel 2008 proprio nel vortice della prima “Grande Recessione” della storia economica, e ha trovato nella sperimentazione su larga scala del Quantitative Easing la via per accompagnare coerentemente il presidente Obama fuori dalla crisi, ha avuto parole di forte critica per Trump: “Questi stimoli all’economia arrivano nel momento sbagliato, Wile E. Coyote is going to go off the cliff” (mentre Willy Coyote vola giù dal precipizio).

Ci sarebbe ancora molto da dire ancora sulle politiche di Trump: la guerra dei dazi, l’autarchia, l’arroganza politica con cui vuole trattare nemici e alleati allo stesso modo, ecc. ecc. ma qui non ho più spazio. Questo ciclo economico va ad esaurirsi proprio nel momento peggiore. Ci sono già tutti i segnali della depressione in arrivo (ma non aspettatevi, avverte Geoff Colvin, che siano gli economisti a suonare la sirena, “loro non lo fanno mai!”), tuttavia, inspiegabilmente, la cosa non sembra interessare l’amministrazione Trump.

Tra pochi giorni (il 15 settembre) saranno dieci anni esatti dal grande crollo in Borsa del 2008 che ha accompagnato il fallimento di Lehman Brothers. Speriamo che la storia non si ripeta.

Resta in contatto con la community de Il Fatto Quotidiano