Previdenza integrativa, pronta la trappola di fine anno

Molti si affannano, soprattutto lavoratori autonomi, per versare entro fine anno soldi in un fondo pensione o in un pip (piano individuale previdenziale). Glielo consigliano in tanti. Sedicenti esperti di previdenza su giornali, televisioni o in Rete; e magari anche il loro commercialista: “Se fa un versamento nella previdenza integrativa entro dicembre, ridurrà l’Irpef per il 2018”. Affermazione formalmente vera, ma da completare con una precisazione: “Però, tutto considerato, correrà un alto rischio di darsi la zappa sui piedi”.

È vero infatti che uno si riduce l’imposta per l’anno in corso, portando in deduzione versamenti nella previdenza integrativa fino a circa 5.000 euro. Ma a fronte del risparmio immediato si intrappola in un meccanismo che mangerà soldi anno dopo anno. Addirittura per decenni, se è più o meno giovane.

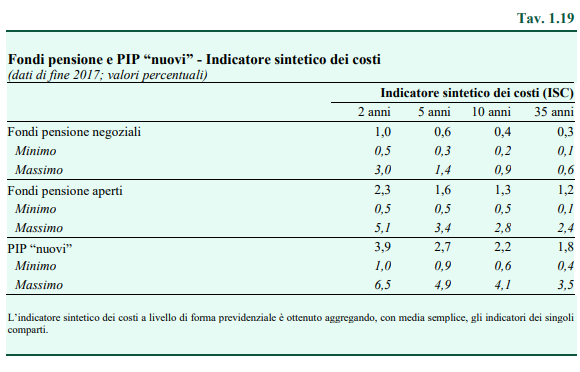

Dati sull’onerosità dei prodotti in questione sono pubblicati dallo stesso organo di controllo (Covip), utilizzando per altro un metodo ad usum delphini, cioè l’indicatore sintetico dei costi (Isc). Ciononostante dall’ultima relazione Covip (vedi Tavola) essi risultano per i fondi pensione aperti mediamente dell’1,3% sui dieci anni, arrivando però anche al 2,8% annuo. Invece sui trentacinque anni in media dell’1,2 toccando il 2,4 per cento. Ancor peggio per i pip, cioè le polizze vita travestite da previdenza integrativa, inventate per fare partecipare al business anche le assicurazioni. Qui si arriva a costi percentuali del 4,1 e del 3,5. Ciò significa rimetterci in dieci anni il 34% e rispettivamente in 35 anni il 71% (sic).

Conclusione: uno può fare conto che nel corso degli anni verrà alleggerito di una somma maggiore del tanto agognato risparmio fiscale. Il quale, come un tempo per le polizze vita detraibili e ora per i piani individuali di risparmio (Pir), di regola se lo pappa l’industria parassitaria del risparmio gestito.

Il giochetto dell’elusione fiscale, perché questo è, mica una soluzione previdenziale, può forse funzionare avendo più di 60 anni e magari un reddito imponibile sopra i 75.000 euro. Ma anche in tali casi si può essere vittime di condizioni onerosissime, perché il venditore spinge il prodotto peggiore ovvero quello guadagna di più. Si può incappare in varie forme di malversazione, facili con prodotti privi di trasparenza. E si può essere spiazzati da una modifica legislativa, che imponga la rendita anziché l’incasso una tantum del capitale finale (cosiddetto montante).

A latere meriterebbe poi approfondire cosa sta dietro a certi consigli. Molti venditori porta a porta agganciano infatti consulenti fiscali, tributaristi, commercialisti ecc. per trasformarli in segnalatori. Cioè per indurli, opportunamente prezzolati, a mandargli potenziali polli da spennare. Diffidare quindi da quanto consigliato da professionisti competenti in tutt’altra materia. Avvertenza analoga vale fra l’altro nei riguardi di notai che indirizzano a società o promotori finanziari.

Resta in contatto con la community de Il Fatto Quotidiano