Che cosa sia il Qe (Quantitative easing) è ormai noto quasi a tutti, dopo la che la Banca centrale Usa (la Federal Reserve) ha usato in larga scala questa tecnica finanziaria nel 2008 (dopo il fallimento della banca d’affari Lehman Brothers) per tenere in piedi un sistema bancario americano che stava facendo la fine dei birilli nelle gare di bowling e minacciava di tramutarsi in una ripetizione di ciò che accadde nel 1929. La tecnica del Qe di far comprare alla Banca centrale buona parte dei titoli di Stato e (solo per gli Usa) quella parte dei mutui casa ritenuti solvibili al fine di assicurare il collocamento delle emissioni del Tesoro e garantire insieme un buon livello di liquidità al sistema economico nazionale si è dimostrata nei fatti vincente e priva di rischi concreti.

Infatti si è presto estesa un po’ a tutto il mondo, inclusa l’Europa. Guidare macroeconomicamente una nazione richiede però competenze ed esperienze molto alte, perché gli errori in questo campo vanno a toccare nel bene o nel male la vita di milioni di persone. Ogni errore in questo campo produce “sbandate” anche gravissime in tutto l’andamento economico dell’intera nazione (o continente).

Gli esempi americani del 1929 e del 2008, ma anche quello europeo del 2011 (tuttora irrisolto), sono assolutamente significativi. Il fatto è che l’intervento della Banca centrale non agisce solo sul piano quantitativo della massa monetaria dell’area interessata, ma anche sui tassi a breve di tutte le operazioni finanziarie (i cosiddetti tassi di riferimento che regolano poi i tassi dei prestiti e dei mutui), quindi anche sull’andamento delle borse e dei mercati.

Il famoso “…within our mandate, the ECB is ready to do whatever it takes to preserve the euro. And believe me, it will be enough!” pronunciato da Mario Draghi nel luglio 2012 (dopo aver avuto il via libera dai maggiori partner europei) significa proprio che la Bce aveva il potere e la forza per moderare in modo determinante l’assalto della speculazione. Il pericolo però può aumentare anche per effetto della troppa libertà data alle operazioni finanziarie. Draghi ha dimostrato di essere all’altezza del compito affidatogli; non è però sempre così, purtroppo (come abbiamo visto sopra con gli esempi del 1929, 2008 e 2011).

Lo studio che sta facendo attualmente la Federal Reserve americana (probabilmente su pressioni di Donald Trump) sull’ampio utilizzo di un Quantitative easing opportunamente adattato a drenare in modo continuativo il debito pubblico americano (fortemente in crescita con Trump senza che lo stato dell’economia lo richiedesse) potrebbe risultare sul piano tecnico lo strumento sostitutivo delle super collaudate tecniche monetarie in riduzione dei tassi (oggi impossibili perché i tassi non sono saliti a sufficienza, nemmeno con l’entrata in vigore lo scorso anno della Flat Tax).

Occorre però ora ricordare che l’acquisto del “debito sovrano” (le obbligazioni di Stato), che le banche centrali fanno nelle operazioni di Qe, incide anche sui tassi a medio e lungo periodo, non solo su quelli a breve come nelle operazioni puramente monetarie. Quindi mantenendo o addirittura aumentando il quantitativo dei titoli conservati nelle casseforti delle banche centrali, si modifica in modo sostanziale tutto l’andamento dei flussi e dei rendimenti finanziari a livello anche globale.

Perché se oltre a determinare i tassi dei prestiti a breve le banche centrali continuano anche massicciamente nell’acquisto di grandi quantità del proprio debito sovrano, di fatto esse determinano anche l’andamento dei tassi a medio e lungo periodo e quindi a controllare in modo molto significativo ogni impatto finanziario sui mercati.

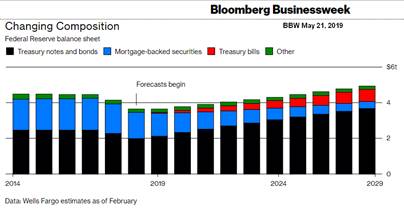

Poiché, come abbiamo visto, il Qe produce e mantiene basso il livello dei tassi, è probabile che la Fed stia studiando questa soluzione come alternativa alle politiche monetarie in precedenza usate per intervenire a raffreddare i mercati quando le “bolle” degli eccessi nei mercati presentano la necessità di riallineare i valori dei titoli di Borsa a più reali consistenze. Infatti, come vediamo nelle previsioni del grafico allegato, tende a diminuire nel bilancio della Fed la quantità dei titoli legati alle operazioni dei mutui (anche trentennali), mentre aumenta in modo importante il debito costituito dai titoli di Stato.

I motivi che giustificano questa decisione possono essere solo due:

1. il primo è la necessita di prepararsi all’acquisto dei propri bond Usa durante il periodo di recessione che arriverebbe durante la prossima imminente “correzione” di borsa (probabilmente l’anno prossimo o al massimo tra due anni);

2. il secondo potrebbe essere l’interesse personale di Trump a sostenere artificialmente l’economia l’anno prossimo (anno in cui lui si presenta per la rielezione) tramite incrementi di spesa sostenuti in proprio con l’acquisto da parte della sua Banca centrale di bond emessi dal suo Tesoro.

A questo punto però viene spontanea una domanda: se l’inquilino della Casa Bianca, senza avere nell’immediato motivi di urgenza o gravità, decide in accordo col capo della Fed di riaprire una nuova fase di sostegno quantitativo sui titoli di Stato (americani), non sarebbe molto più opportuna questa scelta da parte dell’Europa, provvedendo a cancellare subito la decisione di fermare il nostro Qe a fine anno? L’Europa è attualmente in una fase molto critica sia sul piano politico che economico; fermare proprio adesso il sostegno quantitativo all’acquisto dei titoli sovrani europei è una scelta decisamente “autolesionista” (stavo per dire “demenziale”)!

Articolo Precedente

Sanità, abbattere le liste d’attesa è possibile. Lettera aperta alla ministra Giulia Grillo

Articolo Successivo

G20, cosa serve all’Italia per contare di più tra i grandi paesi