Prima di chiedervi (e chiedermi) come far fruttare i vostri risparmi, provate ad assumere consapevolezza di chi siete. Siete dei risparmiatori o degli investitori?

Il risparmiatore è colui che trattiene una parte del proprio reddito e la lascia lì, in bella mostra sul conto corrente o in un cassetto di casa, in attesa di consumarla in futuro per un evento imprevisto o per l’acquisto di un bene. Non pianifica, non si pone obiettivi e accumula risparmi in attesa di “fare qualcosa”.

L’investitore, invece, non si accontenta di questo. Vuole aumentare la sua ricchezza impiegando i sui risparmi nel tempo. Pertanto si “priva” dei suoi risparmi per un periodo definito con l’intento di farli crescere, in modo da raggiungere un preciso obiettivo di vita: per esempio, procurarsi la somma necessaria per iscrivere il figlio a un master all’estero.

Il risparmiatore vive alla giornata, l’investitore pianifica per obiettivi di vita.

Il risparmiatore mantiene tutto liquido o liquidabile in poco tempo, l’investitore si priva del suo risparmio per periodi lunghi, puntando a buoni rendimenti e proteggendosi dall’inflazione.

Il risparmiatore concentra il suo patrimonio finanziario, l’investitore tende a diversificare.

Il risparmiatore non vuole correre alcun rischio, l’investitore sa che nulla è esente da rischi, neppure tenere i soldi sul conto corrente.

Molti risparmiatori, infatti, pensano di stare al sicuro lasciando i propri soldi sul conto corrente o su altro strumento simile, per esempio un conto deposito. La verità, invece, è che proprio questo comportamento, apparentemente sicuro, genera perdite certe, perché soggetto a un fenomeno molto sottovalutato dai risparmiatori: l’inflazione, che è come un nemico invisibile!

Perché il pericolo inflazione sia così sottovalutato (soprattutto dal risparmiatore) è inspiegabile. Un investitore, al contrario, conosce bene il fenomeno e cerca strumenti per proteggersi.

L’inflazione è un virus, un fenomeno subdolo e vigliacco, un tarlo che si insinua nel nostro patrimonio e lo erode lentamente, senza che ce ne accorgiamo. L’inflazione, infatti, non è altro che l’aumento generalizzato dei prezzi.

In pratica, se nel 2000 avevamo risparmiato 100 euro, con quei soldi potevamo comprarci quaranta pizze da 2,5 euro ciascuna; oggi con gli stessi 100 euro possiamo comprare solo venticinque pizze, perché il prezzo è salito a 4 euro. I 100 euro sono sempre gli stessi, ma non hanno più lo stesso valore, visto che non ci consentono più di comprare gli stessi beni di vent’anni fa.

Questo significa che se vi limitate a lasciare i vostri risparmi sul conto corrente, il tempo e l’inflazione genereranno una perdita certa, anno dopo anno. Si verifica cioè una riduzione del cosiddetto potere d’acquisto, che non vi permetterà più di comprare le stesse cose che compravate prima.

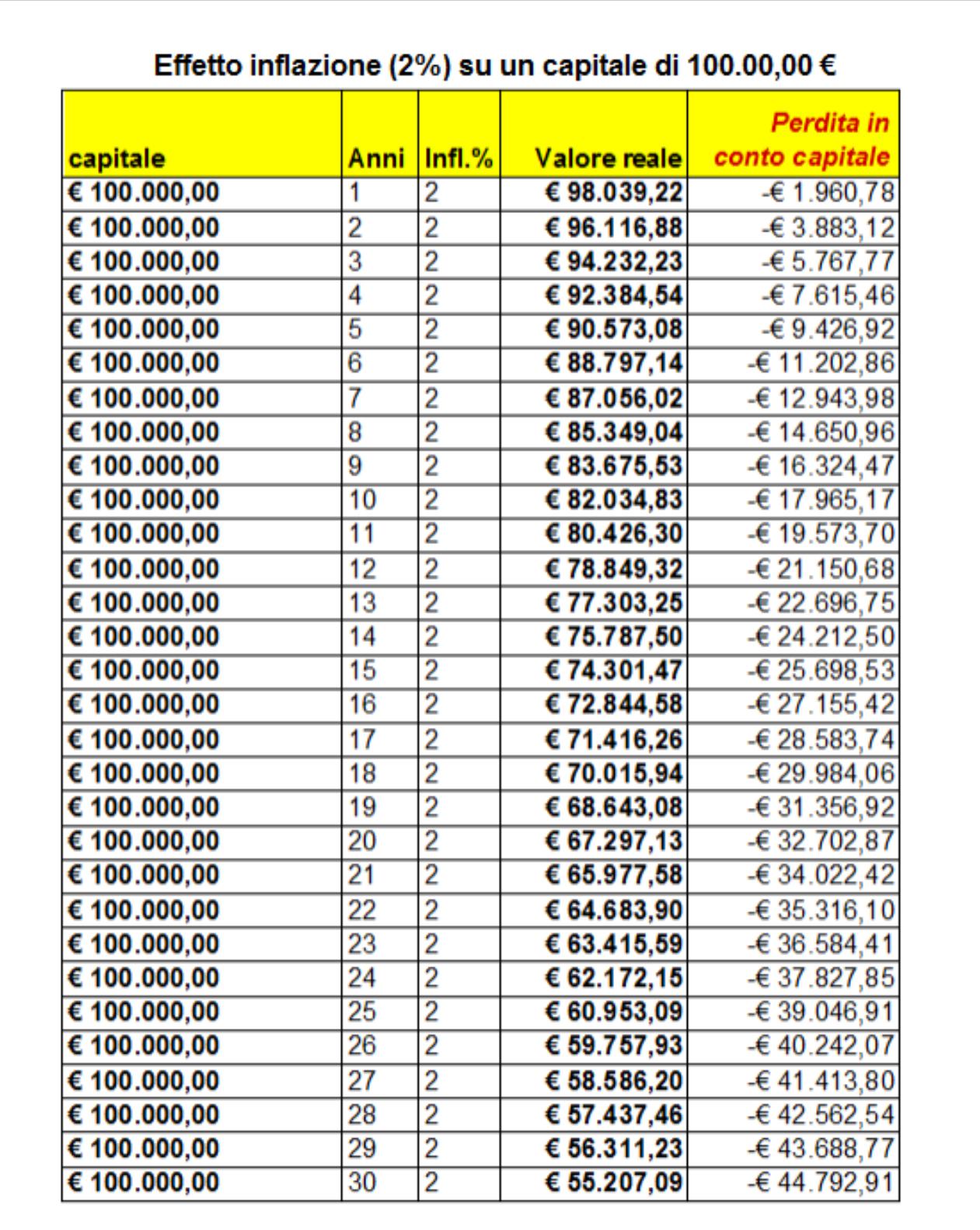

A fondo pagina trovate una tabella di semplice interpretazione che mostra la perdita di potere d’acquisto di 100.000 euro nel corso degli anni per effetto della crescita dei prezzi (inflazione) del 2% all’anno. Come potete vedere, mantenendo i vostri soldi fermi sul conto corrente al cospetto di un’inflazione del 2%, in cinque anni il vostro capitale di 100.000 euro subirà una perdita certa di 9.426,92 euro. In dieci anni la perdita sarà di 17.965,17 euro, in venti di 32.702,87 euro e in trenta di ben 44.792,91 euro!

Di fronte a questi numeri vi renderete conto che, se avete del risparmio accumulato o prevedete di accumularlo, vi conviene cercare una remunerazione adeguata per i vostri soldi.

Ma tutto questo in banca ve lo spiegano? Avete consapevolezza di questi concetti basici?

La consapevolezza finanziaria, come specificato nel mio libro Soldi Gratis (Sperling&Kupfer), viene prima della educazione finanziaria. Non si può’ più pretendere che un pensionato, una casalinga, un operaio o un imprenditore possano afferrare la logica che muove i mercati della speculazione o degli investimenti, ma piuttosto si deve aiutare i cittadini a comprendere e usare al meglio gli strumenti alla base del rapporto di fiducia con la loro banca. Si tratta di cittadini che non hanno più tempo per acquisire le competenze necessarie a capire i concetti più complessi della finanza: troppo tardi, ormai.

Piuttosto, hanno bisogno di indicazioni precise, pratiche, simili a quelle dei tutorial che cerchiamo sul web quando, per esempio, il nostro smartphone si blocca e vogliamo rimediare da soli.

Lo facciamo tutti, senza avere una laurea in ingegneria informatica.

Articolo Precedente

Germania, produzione industriale in calo. A giugno -1,5% rispetto a maggio, su base annua ribasso del 5,2. Cifre peggiori delle stime

Articolo Successivo

Trenitalia, Fs con FirstGroup si aggiudica appalto per treni Intercity e alta velocità sulla costa occidentale del Regno Unito