Alla domanda di Gregor Peter Schmitz, del Project Syndicate, che gli chiedeva se avesse mai visto nella sua lunga vita e carriera una crisi simile a questa, George Soros, uno dei più terrificanti speculatori finanziari operante a cavallo del XX e XXI secolo, ha risposto senza esitare: “No. This is the crisis of my lifetime!”.

Chi ha più di 50 anni non ha necessità di essere un intenditore dei mercati finanziari per conoscere la fama di George Soros. All’inizio degli anni ’90, operando spregiudicatamente con operazioni “short” sulle valute europee (sterlina inglese e lira italiana) ha guadagnato per i suoi Hedge Funds (e per se stesso, diventando di colpo multimiliardario) molti miliardi di dollari – e altre valute, inclusa la lira italiana. Le cui banche centrali, che intervenivano nei mercati in difesa della propria moneta, lui trattava come fossero birilli del bowling, infliggendo perdite colossali.

Attualmente, benché ormai da ultraottantenne abbia lasciato ai figli l’attività dei fondi da lui creati, continua, dopo essersi trasformato in perfetto filantropo con la sua Fondazione “Open Society”, a dare forte impulso nel diretto sostegno di molte attività culturali e civili, tutte aventi finalità progressiste e liberali, ma anche, più specificamente, politiche, rivolte al contenimento dei dilaganti nazionalismi che spuntano un po’ ovunque, ma soprattutto nella sua amata Europa (lui è nativo ungherese).

Dunque chiedere a Soros un parere sulla gravità di questa crisi è come chiedere ad uno storico se conosce un “certo” Napoleone. Nella risposta più circostanziata Soros non ha perso l’occasione di precisare che anche prima della crisi da Coronavirus aveva già capito di trovarsi “in un momento rivoluzionario nel quale ciò che era ritenuto impossibile diventava non solo possibile, ma addirittura necessario”.

Soros è quindi, al pari di molti altri economisti, perfettamente cosciente che l’impatto della globalizzazione sulle economie nazionali, insieme ad altre motivazioni più specifiche, aveva già rotto da tempo diversi equilibri e che una pesante crisi era nell’aria. Il Covid-19 ha quindi rotto una diga di “cartapesta”, tenuta insieme (a mio avviso) più dall’ottimismo degli operatori di Borsa che dalla reale rispondenza delle quotazioni al valore intrinseco dei titoli.

Tuttavia anche Soros si chiede come abbia potuto questa pandemia cogliere così di sorpresa tutti i governi del mondo, essendo storicamente noto che pestilenze di questo tipo, negli ultimi quattro secoli, sono state una costante purtroppo ineluttabile e hanno falciato ogni volta decine di migliaia di vittime inermi.

Benché la contagiosità di questo virus sia molto alta, ciò che è successo e sta succedendo in America è indicativo di errori plateali e di assoluta mancanza di tutele preventive sul piano sociale.

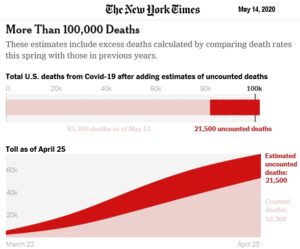

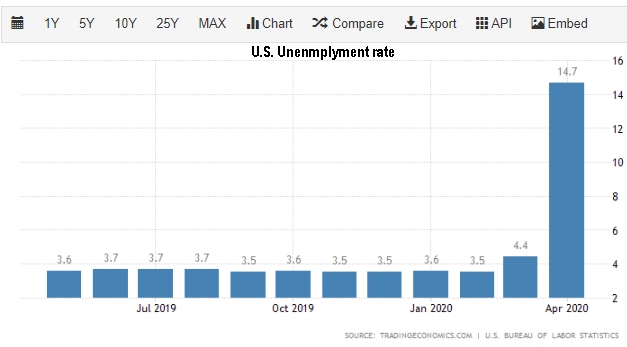

Non è concepibile che in una democrazia evoluta i morti da virus raggiungano il numero di 100mila e l’indice della disoccupazione passi in soli due mesi dal minimo storico del 3,5% di febbraio al massimo storico del 14,7% di fine aprile. Queste cifre sono non solo una tragedia per l’intera popolazione, ma anche una pessima pagella per qualunque governo.

Soros liquida con una battuta di sconforto il giudizio sul governo, ma alla domanda se il “capitalismo” sopravviverà a questa catastrofe non fa sconti e dice che no, non potrà ritornare a dove eravamo: questa crisi cambierà tutto, anche se adesso nessuno sa come. Teme che a livello globale guadagneranno spazio i sistemi autocratici, Cina in testa, ma lamenta anche le aspirazioni autoritarie di Trump, che trovano fortunatamente nella Costituzione, e nel popolo, un freno adeguato.

E’ invece più preoccupato per l’Europa, in questo momento, perché è tuttora una Unione incompleta e quindi è più facilmente attaccabile dai nazionalismi già presenti al suo interno.

Non gli sfugge nemmeno (come è ovvio, con la sua immensa esperienza proprio in campo finanziario) il problematico momento “finanziario” apparentemente irrisolvibile a causa dei litigi tra i maggiori partner europei su come coprire l’immensa spesa generata dalla pandemia e dagli indispensabili blocchi nelle attività produttive, la cui copertura è stata individuata dalla presidente Ursula von der Leyen in almeno un trilione di euro (mille miliardi).

Ma gli Usa, dopo i due trilioni di dollari concessi a Trump e in buona parte già distribuiti il mese scorso, si apprestano ora ad un altro “mega-regalo” di tre trilioni (pressappoco con le stesse modalità del precedente) che vede i democratici favorevoli e i repubblicani che vorrebbero – ma non possono – dire di no (se vogliono salvare consensi per le elezioni di novembre).

La proposta di Soros è però diversa sia da quella vecchia dei coronabond sia da quella del Recovery Fund, ora approvata dal Parlamento Ue. Secondo me, nell’ottica di una seria costruzione dell’Europa unita, sarebbe persino preferibile a quella attuale Ue – che tuttavia, al momento, sarebbe il “male minore” perché consente di proseguire la presenza europea (e italiana) nei mercati ma mantenendo intatta la distinzione del debito originario dei singoli Stati, che nella costruzione di un Organismo unico è una palla al piede già ora pesantissima ma che peserà sempre di più: è semplicemente impossibile sperare che l’Italia possa, in un situazione come quella che si sta determinando, ridurre il suo debito e nel contempo mantenere la sua potenza economica. Lui propone invece i cosiddetti “Consols” (consolidated bonds), nient’altro che “Perpetual Bonds” già emessi dalla Gran Bretagna per finanziare le guerre napoleoniche e per la prima guerra mondiale (ma anche gli Stati Uniti si sono serviti di questo strumento finanziario nel 1870).

I “Consols”, a differenza dei Coronabond, verrebbero emessi dalla Commissione Europea in accordo con la Bce; avendo un periodo di vita “perpetuo” (cioè destinati alla rinegoziazione/cancellazione dopo un periodo molto lungo di anni) verrebbero sottoscritti soprattutto da quei risparmiatori di lungo periodo (Fondi, Assicurazioni, ecc.) che necessitano di un buon rendimento a breve. Essendo questo un tempo in cui gli interessi sono molto bassi, o addirittura negativi, l’offerta troverebbe certamente elevato interesse nel particolare mercato dei bond.

La spiegazione completa del loro funzionamento è descritta nell’articolo dal titolo The EU should issue Perpetual Bonds, a firma dello stesso Soros.

Articolo Precedente

Orban sfida i valori fondamentali dell’Unione. Ma l’Europa resta a guardare

Articolo Successivo

Turismo, Di Maio dopo incontro con ministri Ue: “Non ci saranno corridoi sulla base di accordi bilaterali. Contro lo spirito europeo”