La Banca Popolare di Bari sarà trasformata in spa. Lo hanno deciso più di 35.000 soci, non altri.

Alleluja! Siamo tutti contenti, anche io che la settimana scorsa ho ribadito il “sì” alla trasformazione, ma senza l’approvazione dei soci che hanno sottoscritto l’aumento di capitale nel 2014 e nel 2015. Per i motivi che potete leggere qui.

Ma quello che ci interessa oggi, e che era stato posto come ragionevole dubbio la settimana scorsa, riguarda la consapevolezza dei soci in merito ai “numeri” della banca. Mi spiego meglio: i soci hanno letto la relazione illustrativa alla situazione patrimoniale della banca al 31 marzo 2020 fatta dai commissari ed inserita nel sito in una pagina di non facile reperibilità? E se pure lo avessero fatto avrebbero avuto le idee chiare sul futuro della banca?

Proviamo a farlo semplificando i concetti.

La trasformazione in spa era necessaria perché la Banca Popolare di Bari, per effetto della sciagurata pregressa gestione, aveva azzerato il suo valore e due nuovi soci, il Fondo Interbancario di Tutela dei Depositi (in pratica tutte le altre banche del sistema) e Banca del Mezzogiorno-MedioCredito Centrale, per farla ripartire ci mettono dentro, come citato nella relazione, “un importo complessivo pari ad euro 933.246.586 (novecentotrentatremilioniduecentoquarantaseimilacinquecentottantasei)”.

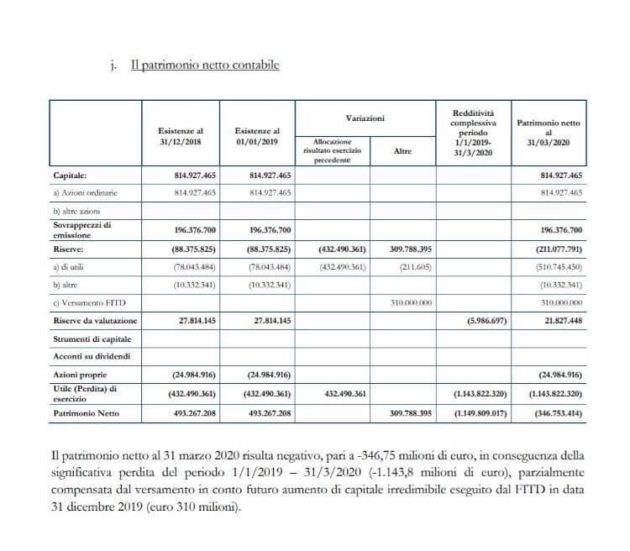

Sempre citando il contenuto della relazione, il punto di partenza del percorso di ricapitalizzazione è rappresentato dalla Situazione Patrimoniale della Banca al 31 marzo 2020, da cui emerge un valore del patrimonio netto negativo, per euro 346,8 milioni, che include il versamento del Fondo Interbancario di Tutela dei Depositi (di seguito il “FITD”), in conto futuro aumento di capitale e irredimibile, effettuato il 31 dicembre 2019 per euro 310 milioni di euro – senza considerare quest’ultimo versamento il patrimonio netto risulterebbe pari a -656,75 milioni di euro.

L’emersione di un patrimonio netto negativo, con il conseguente sostanziale azzeramento del valore delle azioni della Banca, va ricondotta essenzialmente alla rilevazione contabile delle perdite maturate fino al 31 marzo 2020, pari 1.144 milioni di euro.

In altri termini, nonostante il FITD (e quindi le altre banche del sistema) avesse già versato a dicembre scorso 310 milioni di euro, la scellerata conduzione della banca nel periodo 1 gennaio 2019-30 marzo 2020 (ma il vero danno era stato determinato nel 2019, prima dell’arrivo dei commissari) aveva prodotto una perdita di 1.144 milioni di euro che determinava un patrimonio netto negativo di 346,8 milioni di euro.

Tradotto in soldoni significa che se i commissari domattina vendessero tutto l’attivo della banca (immobili, strutture, crediti, ecc), non riuscirebbero a pagare tutti i debiti (depositi di risparmio soprattutto) ma avrebbero bisogno di altri 346,8 milioni di euro per onorare tutti gli impegni.

Per cui con una immissione di nuovo capitale per 933,2 milioni di euro, il patrimonio netto dovrebbe ritornare positivo di circa 586,4 milioni di euro.

A questo punto una domanda, parzialmente retorica, viene spontanea: se la banca nel 2020 producesse un altro risultato negativo, anche solo pari alla metà della perdita del 2019 (il che significherebbe un fenomenale recupero di circa 600 milioni di euro !!!), il patrimonio netto si azzererebbe di nuovo e ci sarebbe di nuovo bisogno di un aumento di capitale?

Perché qualche dubbio sulla performance gestionale del nuovo management, per quanto iperefficiente possa essere, rimane.

Nessuno vorrebbe che la Banca Popolare di Bari, seguendo la storia delle ultime banche fallite, passasse da una malagestio (bilanci falsi, politiche commerciali violente, abusi sui clienti, corruzione, collusione ecc.) ad un governo inefficiente, ovvero quel tipo di direzione che da oltre un decennio non riesce più a fare ricavi e che produce (pochi) utili solo attraverso il contenimento dei costi, quel modello di amministrazione che non si è ancora accorto dell’arrivo della fintech e dei mostri (Yahoo, Amazon, Google, Facebook ecc.), quell’esempio di gerenza che ha perso completamente il capitale di fiducia dei clienti, quel prototipo di guida obsoleto e vecchio (che non è la stessa cosa).

Ma la storia degli ultimi dieci anni ci dice qualcosa di diverso.

Basta guardare l’andamento del FTSE Italia All Share Banks, l’indice settoriale delle banche italiane quotate, per capire quanto le politiche gestionali dei banchieri nostrani abbiano inciso sulla capitalizzazione (il valore di mercato delle azioni in circolazione) complessiva del sistema.

A fine 2009 l’indice valeva circa 21.640 punti, oggi 7.014 punti. Il 67,5% di riduzione di valore!

Abbiamo sottoposto queste perplessità ai commissari tramite il cortese ufficio stampa e la risposta, per quanto inizialmente formale ed imbarazzata, è stata laconica e precisa: “L’aumento di capitale ha ricoperto tutte le perdite ed è una ipotesi impossibile quella di andare di nuovo in negativo”.

Amen.

Mi faccio una bella scadenzatura ad un anno e vedremo quanto bravi sono stati i nuovi amministratori.

Articolo Precedente

Mes, condivido le preoccupazioni sullo stato della sanità pubblica ma per me resta un no

Articolo Successivo

Btp Futura, parte l’emissione. Bel nome, poco rendimento e parecchio rischio