Inflazione alle stelle: l’Ue pianifica investimenti ma per l’Italia non sarà una passeggiata

Circola da qualche tempo su tutti i media nazionali e internazionali, peraltro confortati da dati statistici difficilmente oppugnabili, la notizia di una inflazione che si avvicina, negli Usa, rapidamente alle due cifre, mentre l’Europa si attesta pressappoco a metà di quel livello. Cosa succede dunque? Possibile che le Banche Centrali, che hanno proprio il compito statutario di vigilare sui tassi e (ma non tutte) sulla disoccupazione, ma anche (dopo la crisi del 2008), di agevolare il collocamento del proprio debito sovrano, non vedano questo pericoloso trend?

Il problema per la Fed americana, però, forse proprio per la consistente liquidità immessa nel sistema, è che in questo periodo c’è già piena occupazione e un rialzo dei tassi abbasserebbe, insieme all’inflazione, anche l’occupazione. La Fed è però pronta a intervenire già quest’anno sui tassi se la situazione non migliorasse per conto suo. Non è d’accordo su questa scelta Mario. I. Blejer, ex presidente della Banca Centrale Argentina che, insieme a una collega della London School of Economics, in un lungo e molto critico articolo su Project Syndicate, pensa invece che questi provvedimenti siano tardivi, insufficienti e fautori di volatilità nelle economie emergenti. La critica si concentra pertanto proprio sui tempi di attuazione di queste azioni, ritenute espansive e prolungate oltre necessità, creando quindi inflazione.

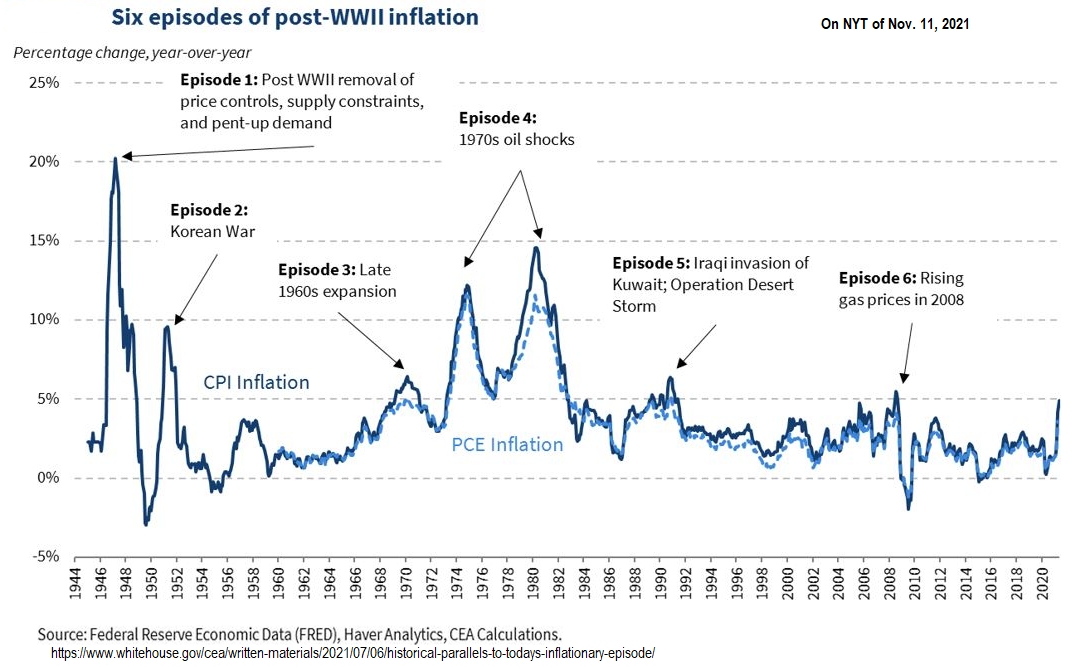

La vede però in modo del tutto opposto il Nobel Economia Paul Krugman che, in un recente articolo sul New York Times, spiega di non farsi prendere dal panico di fronte al ritorno di una elevata inflazione poiché questa è motivata da situazioni di soccorso all’economia e per situazioni provvisorie e non espansive. L’inflazione nasce quando il Pil (prodotto interno lordo) di una nazione rimane al di sotto di quanto quella stessa nazione spende nello stesso periodo esaminato. Ma non tutti i periodi hanno lo stesso peso, dice sostanzialmente Krugman, presentando un grafico che riproduce tutti i picchi di inflazione tra il 1944 e il 2020.

Leggendo il grafico e le note in esso riportate si apprende che le inflazioni dovute alle guerre erano motivate da ragioni di spesa urgenti, ma temporanee, destinate ad esaurirsi pressoché spontaneamente al termine dell’evento che le ha create (come infatti è avvenuto).

Di solito il termine di questi periodi infausti coincide con l’avvio di importanti investimenti per rinnovi, ammodernamenti, nuove tecnologie, ecc. che faranno da volano anche a una robusta ripresa economica. E’ proprio quello che hanno già progettato l’anno scorso Stati Uniti ed Europa e che partiranno quest’anno. Nel caso americano però appare evidente che l’entità del debito pubblico, comprensivo del nuovo progetto di spesa, arriverebbe a un totale di trenta trilioni di dollari, ovvero trentamila miliardi, una cifra che può spaventare chiunque, specialmente se la si presenta, come fa la Fondazione Peter G. Peterson, dicendo che quel debito pesa sul capo di ogni cittadino americano per la quota di circa 90 mila dollari a testa.

Naturalmente la Fondazione Pgp vuole solo che si presti più attenzione al volume “stellare” che ha raggiunto il debito pubblico americano considerando che poco più di cinque anni fa (alla fine del doppio mandato di Obama) era di 18 trilioni e sembrava già tanto. Ma è anche vero che più della metà di quel debito incrementale dovrà essere speso in investimenti infrastrutturali e che questi sono indispensabili per tenere il passo della Cina (la cui potenza industriale è cominciata appena vent’anni fa, quindi è nuova, mentre quella americana è cominciata più di un secolo fa, quindi è già vecchia e deve essere in gran parte rinnovata).

Anche l’Europa, e quindi l’Italia, sono sulla linea di partenza di importanti investimenti già programmati nel Piano Nazionale di Ripresa e Resilienza, ma per l’Italia, che fortunatamente avrà ancora Mario Draghi alla guida del governo, non sarà una passeggiata: incominciano già ad arrivare gli avvisi sulla necessità di ripristinare al più presto i vecchi piani di “stabilità” con i quali l’Europa è stata governata col pugno di ferro per un decennio nei piani di austerity, che sono serviti soltanto a far star meglio chi già stava bene. Se oltre alle belle parole del “Next generation” dovessero riesumare davvero anche l’austerity, il nostro bravo e potente Draghi dovrà farsi sentire e dire che così non si può più andare avanti. Già oggi è tornata a galla la mannaia dello “spread” a danno soprattutto dell’Italia.

Abbiamo l’euro che opera all’estero come moneta unica, ma all’interno non lo è perché ognuno ha i suoi “spread” da pagare e quando la tensione sui mercati sale costringe solo chi ha un debito alto a pagare tassi altissimi sulle proprie emissioni di titoli ma senza avere la possibilità di svalutare la moneta, dato che sono gli altri con spread basso a comandare, costringendoci quindi a pagare di più senza alcun possibile rimedio. In questo modo non potremo mai ridurre il nostro debito, nemmeno facendo immensi sacrifici. Se questo sarà il progetto bisognerà avviare davvero la vecchia proposta di un altro Nobel Economia: Joseph Stiglitz, che nell’ormai lontano 2016 propose un temporaneo Euro a due velocità, l’euro “leggero” per chi deve recuperare competitività, quello “pesante” per chi non ne ha bisogno. In questo modo sarà davvero possibile finalmente, in un paio d’anni, raggiungere un equilibrio fiscale e monetario in grado di costituire una vera Unione.