Crac Svb, perché le start up non hanno diversificato i depositi? C’era un “vincolo di esclusività” tra banca e debitori

Perché le startup tecnologiche clienti della Silicon Valley bank, fallita durante il fine settimana nel secondo maggiore crac della storia americana dal 2008, avevano concentrato tutti i loro depositi in un unico istituto? La domanda sorge spontanea visto che non si parla di piccoli correntisti con scarsa formazione finanziaria, ma di società che per oltre il 90% avevano lasciato sul conto ben più dei 250mila dollari che sono la soglia normalmente assicurata dal Fondo di tutela federale Fdic. Una prima risposta è arrivata dal venture capitalist Mark Suster, partner di Upfront ventures, che a Techcrunch ha spiegato come esistano di fatto degli accordi di esclusività dei depositi: Svb chiedeva ai clienti che avevano anche linee di credito aperte di tenere tutti i propri fondi sul conto aperto presso l’istituto. Di che proporzione si parla? Per farsi un’idea, “circa metà” delle startup finanziate da Upfront ventures secondo Suster ha “una relazione con Svb” e solo “metà” di esse ha un deposito alternativo. E la Silicon Valley Bank aveva rapporti con più della metà delle società sostenute da venture capital negli Stati Uniti.

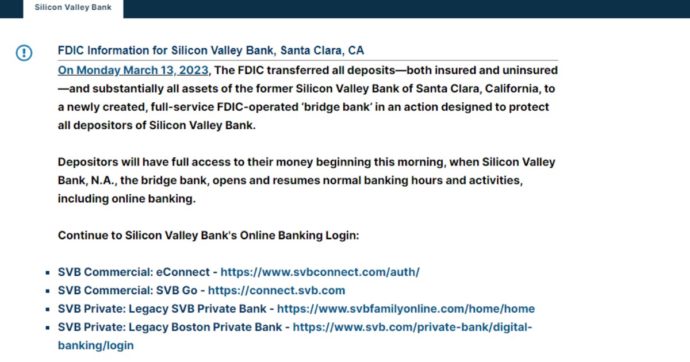

Al momento, in ogni caso, il rischio che le società coinvolte non siano in grado di pagare gli stipendi e debbano licenziare i lavoratori, come ventilato dal Washington Post nelle scorse ore, sembra sventato: Tesoro, la Fed e il Federal deposit insurance corporation hanno annunciato che i correntisti avranno accesso a “tutti i loro fondi a partire da lunedì 13 marzo”. La garanzia sui conti è stata di fatto estesa all’intero ammontare dei depositi. A perdere tutto saranno invece gli azionisti, per i quali non è prevista alcuna tutela. La Casa Bianca e il Tesoro hanno escluso qualsiasi ipotesi di bailout con fondi pubblici. Del resto un “salvataggio” stile 2008 per la banca dell’industria tecnologica sembra improponibile in una fase in cui gran parte del Congresso che chiede una stretta su big tech.

Di sicuro c’è che il crac chiama in causa i regolatori, che – notano diversi analisti – sono rimasti a guardare mentre la banca accumulava un’enorme esposizione ai tassi di interesse a lungo termine acquistando titoli di Stato il cui valore è crollato come conseguenza della stretta monetaria della Fed (il valore si muove in senso inverso al rendimento). Un grafico di Jp Morgan mostra che nel quarto trimestre 2022 la componente primaria del capitale della banca, in parole semplici il “nocciolo duro” del suo attivo, era vicino allo zero una volta corretto per le perdite potenziali sui Treasury ancora non realizzate. Suscita domande anche il fatto che, come ha ricostruito Fortune, la Svb sia rimasta senza un chief risk officer per mesi proprio mentre l’aumento dei tassi rallentava gli interventi dei venture capitalist riducendo il capitale a disposizione delle società tech. Laura Izurieta, che ricopriva il ruolo, si è infatti dimessa nell’aprile 2022 e ha formalmente lasciato l’istituto in ottobre. La sua successora, la ex manager di Sumitomo Mitsui Kim Olson, è stata nominata solo nel gennaio 2023.