di Cristian Palusci

La riaccelerazione dei prezzi è ormai evidente, anche se stampa di settore e classe dirigente celebrano il calo dello zero virgola dei vari indici dei prezzi al consumo e alla produzione (per quel che tali indici valgono, dato che da anni vengono sapientemente “normalizzati” attraverso modifiche costanti ai beni e servizi inseriti nel paniere per il calcolo dei prezzi).

E se l’inflazione morde l’economia vacilla, con la Germania già in recessione tecnica e l’Italia pronta a seguirne le orme (-0,3% nel secondo trimestre 2023). Questo in Europa, perché negli Stati Uniti si respira tutt’altra atmosfera. Infatti se da un lato si registra una dinamica simile dei prezzi con una recrudescenza dell’inflazione, dall’altro il paese sta beneficiando di una buona crescita economica che gli consentirà di evitare, almeno momentaneamente, il rischio di una recessione.

E non potrebbe essere altrimenti, dato che gli Usa sono il paese che più si è avvantaggiato dall’attuale scenario macro e geopolitico, mentre l’Europa arranca e la Cina è addirittura finita in deflazione (l’indice dei prezzi al consumo cinese su base annua pubblicato il 9 agosto ha registrato un -0,3%).

Tuttavia la situazione potrebbe cambiare anche per gli americani. Infatti nonostante da più parti si continui a parlare di recessione, a mio avviso qui il rischio è un altro, ossia stagnazione economica e inflazione persistente; dunque stagflazione, lo scenario economico peggiore che un paese possa affrontare.

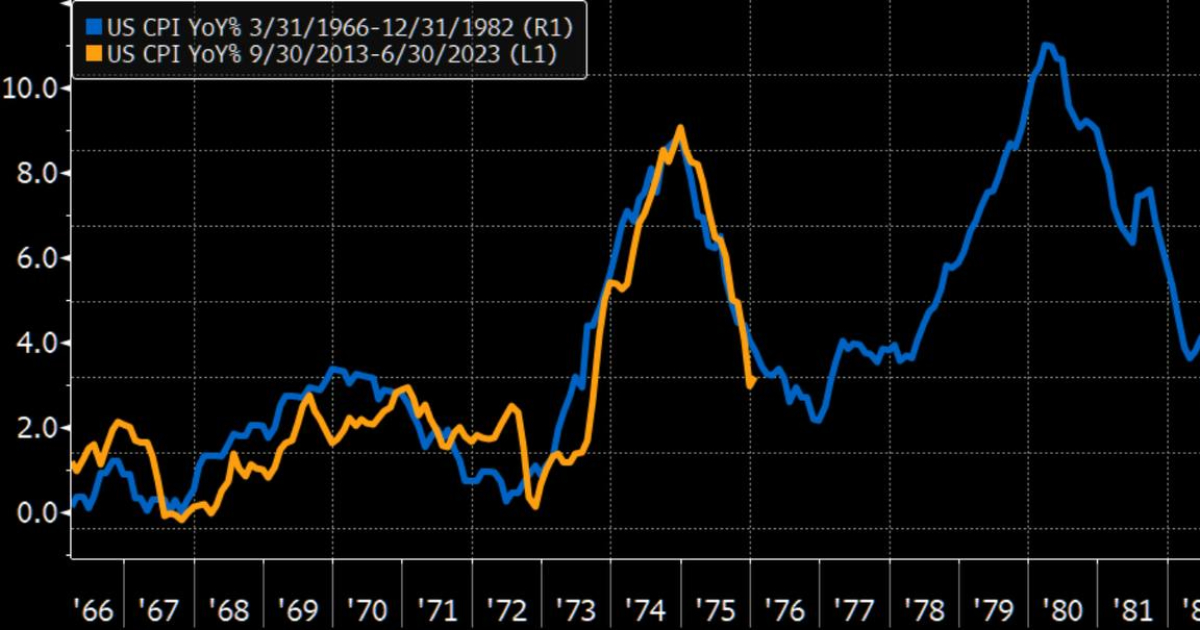

La foto qui sotto è impietosa e necessita di pochi commenti. Mostra l’andamento dell’inflazione durante la crisi degli anni ’70 che fece sprofondare gli Stati Uniti in stagflazione. La dinamica dell’inflazione year over year tra il 1966 e il 1982 è chiarissima (linea blu sul grafico): due ondate di alta inflazione intervallate da un periodo transitorio di “disinflazione”, con due picchi dei prezzi al consumo al 12% e 15% rispettivamente nel 1975 e 1980.

Se ora confrontiamo l’andamento dei prezzi al consumo negli Stati Uniti dal 2013 a oggi (linea gialla sul grafico), vediamo che la dinamica è sinistramente simile.

Una seconda ondata di alta inflazione sarebbe devastante per gli Stati Uniti e per l’Europa, dato che nel vecchio continente scontiamo un ritardo di 6-9 mesi sulle dinamiche macro d’oltreoceano. E chiunque si trovi ad affrontare la quotidianità dell’economia reale, tra spesa, rifornimento di carburante o una semplice cena al ristorante, può constatare che non vi è traccia di disinflazione, nonostante gli indici dei prezzi al consumo e alla produzione dicano il contrario. E qui dobbiamo aprire una parentesi sulla “greedflation”, ossia il circolo vizioso profitti/prezzi con le aziende che sfruttano l’inflazione per massimizzare gli utili, alzando eccessivamente i prezzi ben oltre i livelli dei costi di produzione e finendo così per alimentare la spirale inflazionistica in atto.

In tale contesto, la lezione che dovremmo aver appreso negli ultimi 18 mesi è che mantenere i nostri risparmi sui conti correnti bancari invece di investirli in prodotti finanziari in grado di remunerare adeguatamente il capitale produce una lenta ma costante erosione del potere d’acquisto, a causa della tassa occulta dell’inflazione. A questo aggiungiamo la sgradevole pratica degli istituti di credito, tra i principali beneficiari delle politiche monetarie aggressive della Bce, che nell’ultimo anno sono stati rapidissimi ad aumentare i tassi di interesse sui mutui, “dimenticando” però di adeguare gli interessi anche sui depositi dei correntisti, fermi ancora su livelli da prefisso telefonico. Banche che hanno anche il coraggio di lamentarsi della cosiddetta tassa sugli extraprofitti.

Per concludere, dobbiamo necessariamente prendere le redini dei nostri risparmi e gestire la situazione con consapevolezza e proattività. Abbiamo troppo da perdere nel subire passivamente le dinamiche macro in atto.

Il blog Sostenitore ospita i post scritti dai lettori che hanno deciso di contribuire alla crescita de ilfattoquotidiano.it, sottoscrivendo l’offerta Sostenitore e diventando così parte attiva della nostra community. Tra i post inviati, Peter Gomez e la redazione selezioneranno e pubblicheranno quelli più interessanti. Questo blog nasce da un’idea dei lettori, continuate a renderlo il vostro spazio. Diventare Sostenitore significa anche metterci la faccia, la firma o l’impegno: aderisci alle nostre campagne, pensate perché tu abbia un ruolo attivo! Se vuoi partecipare, al prezzo di “un cappuccino alla settimana” potrai anche seguire in diretta streaming la riunione di redazione del giovedì – mandandoci in tempo reale suggerimenti, notizie e idee – e accedere al Forum riservato dove discutere e interagire con la redazione. Scopri tutti i vantaggi!

Articolo Precedente

Sulla scelta di Roberto Mancini temo incida molto il denaro: ci attende un brutto futuro

Articolo Successivo

Le banche centrali sono fuori dalla Carta: una proposta utopistica contro il fallimento della moneta