Morelli (Roma Tre): “La ricchezza ereditata genera sempre più disuguaglianze. Ma dalla tassa di successione l’Italia ricava quasi zero”

Non c’è solo il buon andamento degli investimenti azionari dietro lo spettacolare aumento delle disuguaglianze di ricchezza che si è registrato in Italia a partire da metà anni Novanta. Un ruolo ce l’ha anche la trasmissione dei patrimoni tra generazioni: un flusso il cui valore rispetto al reddito nazionale è raddoppiato ma che la politica ha deciso di non tassare o quasi, favorendo così la concentrazione delle fortune nelle mani di pochi. A spiegarlo al fattoquotidiano.it è Salvatore Morelli, professore associato di Economia pubblica a Roma Tre e direttore del GC Wealth Project allo Stone center sulla disuguaglianza socio-economica dell’università di New York, che al convegno internazionale Evasione fiscale: dimensione del fenomeno e misure di contrasto organizzato da Eu Tax observatory con Oxfam Italia e ateneo di Milano-Bicocca ha presentato i risultati di uno studio condotto con Paolo Acciari (Mef) e Facundo Alvaredo (Paris School of Economics, Inet Oxford, Instituto de Economía Política di Buenos Aires).

“Partendo dai dati delle dichiarazioni di successione, che fotografano il patrimonio alla morte degli individui, per la prima volta riusciamo a mettere in evidenza come nel nostro Paese non solo il peso della ricchezza privata è aumentato drammaticamente negli ultimi 20 anni, ma soprattutto la distribuzione dei patrimoni è diventata più diseguale. Nel nostro lavoro parliamo di inversione delle fortune“. In che senso? “Lo 0,1% più ricco della popolazione italiana – i 50mila adulti più ricchi – ha raddoppiato la propria quota di ricchezza nazionale, passando dal 6% all’11% tra ’95 e 2016, mentre il 50% più povero della popolazione – 25 milioni di adulti – ha visto la propria ricchezza ridursi drammaticamente dal 12 a meno del 4%. L’Italia è uno dei pochi Paesi in cui la quota che viene distribuita tra il 50% più povero della popolazione collassa nell’arco degli ultimi 20 anni”.

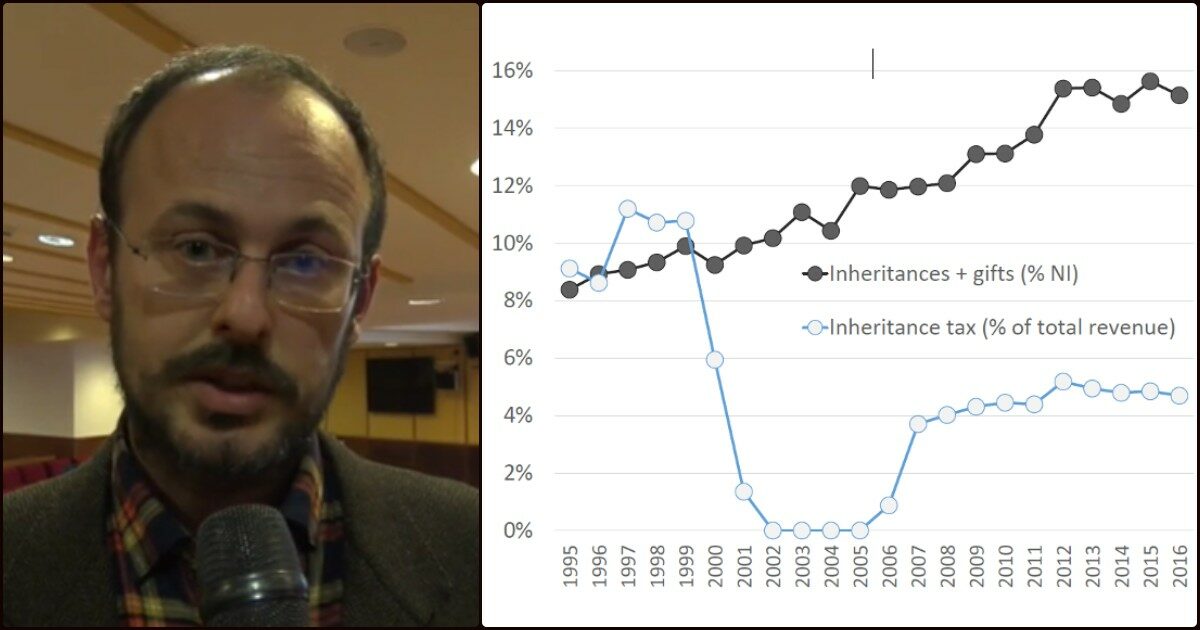

In questo quadro, la tassazione delle successioni è stata talmente depotenziata da renderla del tutto inefficace nel ridurre le disuguaglianze. “Dal 1995 l’incidenza dei trasferimenti intergenerazionali di ricchezza ha raddoppiato il proprio peso sull’economia nazionale. I flussi di donazioni e successioni che ogni anno passano di generazione in generazione valevano circa l’8% del reddito nazionale nel ’95, mentre ora valgono circa il 15%“. Parliamo di 200 miliardi di euro di trasferimenti di benessere da una generazione all’altra. “A fronte di questo trend di crescita, la tassazione su questi trasferimenti non ha tenuto il passo, anzi è stata addirittura eliminata tra il 2001 e il 2006 ed è stata sostanzialmente ridotta la progressività del prelievo su questi trasferimenti”. Con un’aliquota del 4% per coniugi e parenti in linea retta e una franchigia di 1 milione di euro, oltre a numerose esenzioni, l’Italia è uno dei Paesi Ocse in cui la tassa di successione e più bassa. Il gettito è quasi nullo. Ma un’altra strada è possibile: per esempio in Francia, dove le aliquote salgono all’aumentare del patrimonio e arrivano fino al 45%, i ricavi erariali hanno toccato nel 2020 quota 15 miliardi a fronte di 300 miliardi di ricchezza trasferita.

Il Fatto è partner di Oxfam nella campagna di raccolta firme per chiedere l’introduzione, nell’Unione Europea, di un’imposta sui grandi patrimoni. In Italia, ipotizza l’ong, l’imposta potrebbe essere applicata alle ricchezze nette superiori a 5,4 milioni di euro prevedendo tre scaglioni – da 5,4 a 8 milioni, da 8 a 20,9 milioni e sopra i 20,9 milioni – con aliquote marginali rispettivamente all’1,7%, 2,1% e 3,5%: in questo modo si potrebbero raccogliere quasi 16 miliardi di euro l’anno. Qui il link al sito La Grande Ricchezza, da cui è possibile aderire.