Sanità, si allarga il business in mano ai privati. Mediobanca: “Affari per 70 miliardi, destinati a salire causa attese eccessive nel pubblico”

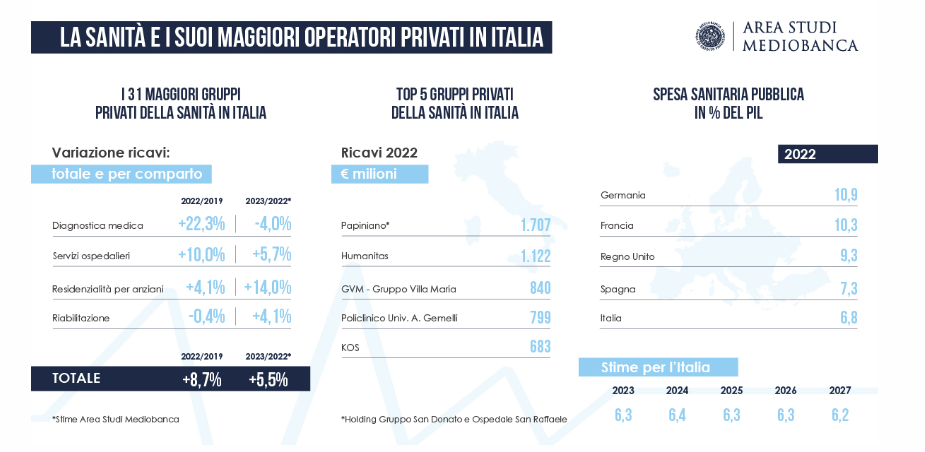

Mentre il governo si vende un decreto per accorciare le liste d’attesa della sanità pubblica privo delle risorse per raggiungere l’obiettivo, Mediobanca ricorda che il giro d’affari dei privati nel settore della salute è già vicino ai 70 miliardi, il 40% di quello complessivo del comparto. E avverte che nel prossimo futuro è “lecito attendersi” un aumento del peso degli operatori privati. Primi nella lista Papiniano – holding del gruppo San Donato e del San Raffaele – con 1,7 miliardi di ricavi 2022, l’Humanitas (1,1 miliardi), Gvm – gruppo Villa Maria (840 milioni), il Policlinico Gemelli (799 milioni) e Kos (683 milioni) del gruppo Cir di Carlo De Benedetti. I tempi di attesa, che insieme alle difficoltà economiche hanno spinto 4,5 milioni di italiani a rinunciare a curarsi nel 2023, spingono infatti chi è in grado di sostenere i costi della sanità privata, i sottoscrittori di assicurazioni private e i beneficiari di welfare aziendali a indirizzarsi al di fuori del Servizio sanitario nazionale.

Lo scorso anno il fatturato dei maggiori 31 operatori, su cui si concentra il report dell’Area studi di Mediobanca, privati è salito a 10,7 miliardi: +2,7% sul 2021, quando avevano registrato un boom del 14,5% per effetto del rimbalzo post Covid, e +8,7% rispetto al 2019. Nel 2023 è stimato un altro progresso del 5,5%: a fare affari sono in particolare i gestori di strutture per anziani (+14%), con il “ritorno alla piena saturazione delle Rsa entro il 2024”, seguito dall’assistenza ospedaliera (+5,7%) e dalla riabilitazione (+4,1%), mentre la diagnostica è attesa in calo (-4%). Piazzetta Cuccia nota che il +5,5% di ricavi supera di molto il +1,7% di spesa accreditata stimato dall’ultimo Documento di economia e finanza: quindi l’incremento sarà trainato dalle prestazioni sanitarie pagate di tasca propria dai cittadini.

Il tutto in un contesto che vede l’Italia, come è noto, spendere meno degli altri grandi Paesi europei per la sanità pubblica in rapporto alla grandezza della sua economia: nel 2022 ha destinato il 6,8% del Pil, alle spalle di Spagna (7,3%), Regno Unito (9,3%), Francia (10,3%) e Germania (10,9%). Lo scorso anno la spesa si è attestata al 6,3% e quest’anno si porterà al 6,4%. In valore assoluto la spesa si è attestata a 131,7 miliardi di euro nel 2022 e, secondo i dati previsionali, scenderà a 131,1 miliardi nel 2023, al netto degli oneri per il rinnovo dei contratti del personale. Nel 2022 il 79% del valore complessivo è originato dalle strutture pubbliche e il 21% da quelle accreditate, che nel ventennio 2002-2022 hanno mostrato una crescita superiore a quella dei presidi pubblici (+3,1% contro il 2,5%). In futuro la previsione è di un appiattimento dell’incidenza sul Pil della spesa sanitaria pubblica, “a fronte di una crescente richiesta di prestazioni per effetto delle dinamiche demografiche”, evidenzia Mediobanca, che ricorda come nell’area Ocse l’incidenza degli over 65 sia salita dal 7,6% del 1950 al 18% del 2022, con la previsione di raggiungere il 26,4% nel 2060. L’Italia, con il 23,9% di over 65 nel 2022 e una previsione del 33,4% al 2060, è già sopra la media, alle spalle solo del Giappone (29%).

Tornando agli affari dei privati, guardando alle ultime righe del conto economico emerge che la migliore redditività netta è stata registrata da Centro di Medicina (22,2%), Humanitas (13,4%), Eurosanità (9,5%) e Ghc (8,3%) nell’assistenza ospedaliera, Synlab (39,2%) nella diagnostica e San Raffaele di Roma (36,3%) nella riabilitazione. In generale, la redditività per ora fatica a recuperare i livelli pre-pandemici: 14 tra i 31 gruppi esaminati hanno registrato un rosso, risentendo dell’inflazione. Nel complesso la perdita è stata comunque limitata: 38 milioni nel 2022. Il margine operativo netto si è contratto del 60,4% sul 2019 e del 49,7% sul 2021 e il margine dell’ebit (risultato aziendale prima delle imposte e degli oneri finanziari) sui ricavi è sceso all’1,8%, dal 3,8% del 2021 e dal 5,3% del 2019. A registrare risultati negativi è stata soprattutto la riabilitazione, mentre la diagnostica ha registrato un ebit positivo. Secondo lo studio l‘aggiornamento dei Lea, rinviato al 2025, potrebbe avere un impatto negativo visto che prevede “tagli medi previsti sulle tariffe delle principali prestazioni attorno al 30%”. In compenso il governo è andato però in soccorso del comparto con il decreto sulle liste di attesa, in cui si dispone tra l’altro che se “le prestazioni non vengono erogate nei tempi previsti dalle vigenti classi di priorità, le aziende garantiscono al cittadino la prestazione in intramoenia o attraverso il privato accreditato”.

La ripartizione tra attività in accreditamento e solvenza evidenzia nel 2022 una situazione variegata. ICS Maugeri e il San Raffaele di Roma vedono prevalere i ricavi in accreditamento con incidenze pari rispettivamente al 96% e al 94,4% dei propri proventi. All’opposto si colloca C.D.I. i cui servizi di diagnostica sono principalmente intermediati da fondi integrativi e assicurazioni (41,5% dei ricavi complessivi), da privati (20,9%) e da aziende (10,7%). Tra gli altri player con elevati ricavi in solvenza si segnalano Lifenet con il 50%, lo IEO con il 35,3% e KOS con il 35%).