I tagli di tasse di Trump? Nulla per i “dimenticati” a cui prometteva risparmi: il 45% dei benefici al 5% più ricco. Dagli sgravi alle aziende guadagni solo per azionisti e manager

“Al centro del nostro piano economico ci sono imponenti tagli di tasse per i lavoratori”. Dal palco della convention repubblicana a Milwaukee, Donald Trump ha promesso che in caso di vittoria alle presidenziali di novembre proseguirà sulla strada degli sgravi fiscali inaugurata durante il suo primo mandato con il Tax cuts and jobs act. Che alla Casa Bianca torni lui o ci rimanga un presidente democratico, nel 2025 il fisco sarà comunque un tema caldissimo oltreoceano: a fine anno andranno infatti a scadenza molti dei tagli temporanei previsti da quella norma del 2017. Interventi che hanno fatto crollare il gettito e gonfiato il debito pubblico favorendo soprattutto le fasce più abbienti. E mancando l’obiettivo di aiutare anche i nuclei a basso reddito attraverso un presunto “effetto sgocciolamento”. Il prossimo presidente e la sua maggioranza dovranno decidere se rifinanziarli o invertire la rotta.

La riforma fiscale del 2017, la più corposa da un trentennio, ha ridotto stabilmente dal 35 al 21% l’aliquota massima sui profitti aziendali. La maggior parte delle misure per individui e famiglie è invece “a tempo”, soluzione sconsigliabile in campo fiscale ma copiata anche in Italia pur di concedere sgravi difficili da finanziare nel lungo periodo senza terremotare i conti pubblici. Il pacchetto che ha i mesi contati comprende la riduzione di cinque aliquote fiscali su sette compresa la più alta (applicata sui redditi sopra i 609mila dollari) che è passata dal 39,6 al 37%, il raddoppio della detrazione standard, una nuova deduzione del 20% per i redditi che i proprietari di alcuni tipi di società inseriscono nella propria dichiarazione, il depotenziamento della Alternative minimum tax – addizionale che sino al quel momento veniva pagata da 5 milioni di contribuenti ad alto reddito – e l’aumento del credito di imposta per i figli a carico. Oltre a un sontuoso raddoppio – fino a 22,3 milioni di dollari per le coppie sposate e 13,6 milioni per i single – della soglia di esenzione sotto la quale non si applica l’imposta sulle successioni e donazioni.

Sommata ai tagli fiscali di George W. Bush, la riforma trumpiana ha ridotto gli introiti fiscali federali dal 19,5% del pil di fine anni Novanta a una media del 16,9%. Secondo il Congressional budget office prorogarla costerebbe nel medio periodo 400 miliardi l’anno, gonfiando un debito pubblico federale che al momento sfiora il 100% del pil Usa contro il 60% circa dei primi anni 2000. Il tutto, fa notare il think tank progressista Center on budget and policy priorities, in un periodo in cui il Paese avrà bisogno di aumentare la spesa pubblica per far fronte a invecchiamento della popolazione e aumento dei costi dell‘assistenza sanitaria, per non parlare dei necessari investimenti in un sistema infrastrutturale datato e delle spese per la sicurezza. Ne vale la pena?

Sicuramente sì per i grandi donatori che sostengono la campagna di Trump. Perché, stando ai calcoli del (non partisan) Urban-Brookings Tax policy center, il 66% dei benefici va al 20% di americani più benestanti e oltre il 45% finisce in tasca al top 5%, cioè persone con redditi medi dai 450mila dollari in su. Howard Gleckman, senior fellow dell’istituto, calcola che in caso di conferma dei tagli accompagnata dal ripristino di alcune generose deduzioni per le aziende che erano state ridotte per compensare in parte il minor gettito, le tasse pagate dall’1% più benestante (1,2 milioni di americani milionari) scenderebbero del 3,2%, in media 70mila dollari. Il top 0,1%, cioè le 120mila persone con maxi redditi sopra i 5 milioni l’anno, risparmierebbe invece il 3%, cioè la bellezza di 280mila dollari di esborso fiscale. Per contro i 49,8 milioni di contribuenti che guadagnano meno di 27.300 dollari l’anno si ritroverebbero sul conto corrente meno di 100 dollari in più. Per i nuclei a reddito medio il vantaggio si fermerebbe a 1.000 dollari, l’1,3% del loro netto.

Vero è che il Tax cuts and jobs act ha previsto qualcosa anche per le fasce deboli: ha ridotto anche le aliquote fiscali inferiori, aumentato a 24mila dollari la cifra che una coppia sposata può detrarre dalle tasse e raddoppiato il Child Tax Credit per chi ne ha diritto (occorre avere sufficiente capienza fiscale). Peccato che in parallelo abbia disposto l’azzeramento della detrazione personale e rivisto i parametri di adeguamento degli scaglioni all’inflazione con la conseguenza di spingere più contribuenti in quelli più elevati, secondo il Joint Committee on Taxation del congresso Usa. Morale: i quintili di reddito inferiore hanno poco da festeggiare.

Resta la possibilità che, come avevano pronosticato i consiglieri economici di Trump, il generosissimo taglio della corporate income tax abbia beneficiato anche i lavoratori aumentandone i salari e dunque i redditi. In base alla classica teoria del “trickle down”, lo “sgocciolamento”, cara ai Repubblicani dai tempi di Ronald Reagan. Nell’ottobre 2017, a un anno dall’elezione, il tycoon si era detto sicuro che la “tipica famiglia americana” avrebbe guadagnato per quella via 4mila dollari in più all’anno, in media. Nuove ricerche lo smentiscono. Un paper scritto nel 2022 e aggiornato lo scorso giugno dal docente di Berkeley Patrick Kennedy con Christine L. Dobridge, economista della Federal Reserve, e Paul Landefeld e Jacob Mortenson del Joint Committee on Taxation del congresso Usa, mostra per esempio che la minore tassa sui profitti non ha avuto alcun effetto sugli introiti del lavoratore tipo: ha spinto solo quelli del 10% più pagato, ovvero i quadri e soprattutto i top manager.

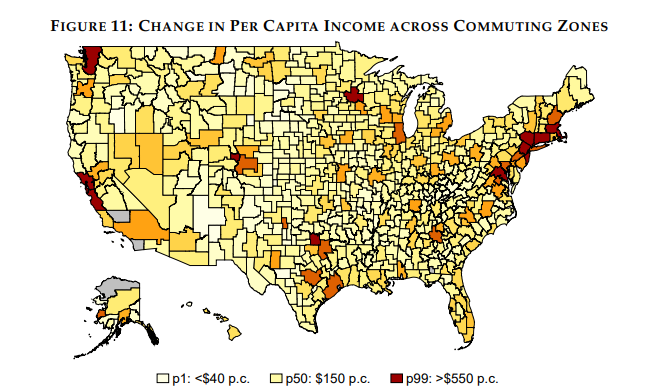

Allargando lo sguardo anche agli azionisti, emerge che il 51% dei guadagni è andato proprio a lavoro, il 10% ai manager, il 38% ai lavoratori più pagati e lo 0% a quelli a basso stipendio. Se si guarda ai decili di distribuzione del reddito, l’80% dei vantaggi finisce al top 10%. Quanto alla distribuzione territoriale, gran parte dei benefici (vedi mappa sotto) si concentra nel Nordest e nell’Ovest del Paese, “in particolare tra i lavoratori delle città grandi e ad alto reddito“. Non proprio gli “hillbilly” cari a J. D. Vance e i “dimenticati” che Trump aveva promesso di mettere al primo posto dopo la vittoria del 2016. Sarà per questo che da Milwaukee il candidato ha lanciato un nuovo slogan: tra i primi provvedimenti in caso di rielezione, ha detto, ci sarà l’azzeramento delle tasse sulle mance. È parsa un’ammissione della necessità di mosse più favorevoli ai lavoratori a basso reddito. Ma secondo il Center for American Progress il “No tax on tips act”, proposto al Senato da Ted Cruz a fine giugno, si presta ad essere sfruttato da varie categorie di professionisti che potrebbero chiedere ai clienti di pagare una parte dei compensi sotto forma di mance e così godere di enormi sgravi fiscali.